Коэффициент финансового рычага (финансовый леверидж)

Любая компания стремится к увеличению своей доли на рынке. В процессе становления и развития фирма создает и наращивает свой собственный капитал. При этом очень часто для скачка роста или запуска новых направлений приходится привлекать внешние капиталы. Для современной экономики с хорошо развитым банковским сектором и биржевыми структурами получить доступ к заемному капиталу не составляет большого труда.

Теория о балансе капитала

При привлечении заемных средств важно соблюдать баланс между взятыми обязательствами по выплате и поставленными целями. Нарушив его, можно получить значительное снижение темпов развития и ухудшение всех показателей.

По теории Модильяни-Миллера, наличие определенного процента заемного капитала в структуре общего капитала, которым располагает компания, выгодно для текущего и будущего развития фирмы. Заемные средства по приемлемой цене обслуживания позволяют направить их на перспективные направления, в этом случае сработает эффект денежного мультипликатора, когда одна вложенная единица даст прирост дополнительной единицы.

Но при наличии высокой доли заемных средств компания может не выполнить свои как внутренние, так и внешние обязательства за счет увеличения суммы обслуживания кредитов.

Таким образом, основная задача компании, привлекающей сторонние капиталы, рассчитать оптимальный коэффициент финансового рычага и создать равновесие в общей структуре капитала. Это очень важно.

Финансовый леверидж (рычаг), определение

Коэффициент финансового рычага представляет собой имеющееся соотношение между двумя капиталами в компании: собственным и привлеченным. Для лучшего понимания, можно и по-другому сформулировать определение. Коэффициент финансового рычага – показатель риска, который принимает на себя компания, создавая определенную структуру источников финансирования, то есть используя в качестве них как собственные, так и заемные средства.

Для понимания: слово «леверидж» - англоязычное, означающее в переводе «рычаг», поэтому часто плечо финансового рычага называют «финансовый леверидж». Важно понять это и не думать, что эти слова различны.

Компоненты «плеча»

Коэффициент финансового рычага учитывает несколько составляющих, которые будут оказывать влияние на его показатель и эффекты. Среди них выделяют:

- Налоги, а именно то налоговое бремя, которое несет фирма при осуществлении своей деятельности. Налоговые ставки устанавливаются государством, поэтому компания по данному вопросу может регулировать уровень налоговых отчислений только за счет изменения выбранных налоговых режимов.

- Показатель финансового левериджа. Это соотношение заемных средств к собственным. Уже этот показатель может дать начальное представление о цене привлеченного капитала.

- Дифференциал финансового левериджа. Также показатель соответствия, который основывается на разнице прибыльности активов и процентов, которые выплачиваются за взятые займы.

Формула финансового рычага

Вычислить коэффициент финансового рычага, формула которого достаточно проста, можно следующим образом.

Плечо рычага = Величина заемного капитала/ Величина собственного капитала

На первый взгляд все ясно и просто. Из формулы видно, что коэффициент плеча финансового рычага - это отношение всех заемные средства к собственному капиталу.

Плечо финансового рычага, эффекты

Леверидж (финансовый) связан с привлеченными заемными средствами, которые направлены на развитие компании, и рентабельностью. Определив структуру капитала и получив соотношение, то есть вычислив коэффициент финансового рычага, формула по балансу которого представлена, можно дать оценку эффективности капитала (то есть его рентабельности).

Эффект плеча дает понимание, на сколько изменится эффективность собственного капитала за счет того, что произошло привлечение внешнего капитала в оборот фирмы. Для расчета эффекта существует дополнительная формула, которая учитывает вычисленный выше показатель.

Различают положительный и отрицательный эффекты финансового рычага.

Первый - когда разность между рентабельностью общего капитала после того, как уплачены все налоги, превышает процентную ставку за предоставленный кредит. Если эффект больше нуля, то есть положительный, то увеличивать плечо выгодно и можно привлечь дополнительный заемный капитал.

Если эффект имеет знак «минус», тогда следует принимать меры по недопущению убытка.

Американская и европейская трактовки эффекта левериджа

Две трактовки эффекта рычага построены на том, какие акценты в большей степени учтены в расчете. Это уже более углубленное рассмотрение того, как коэффициент финансового рычага показывает величину влияния на финансовые результаты компании.

Американская модель или концепция рассматривает финансовый рычаг через прибыль чистую и прибыль, полученную после выполнения компанией всех налоговых выплат. В этой модели учитывается налоговая составляющая.

Европейская концепция основана на эффективности задействования заемного капитала. В ней рассматриваются эффекты от использования собственного капитала и сравниваются с эффектом задействования заемного капитала. Другими словами, концепция построена на оценке рентабельности каждого из видов капитала.

Заключение

Любая фирма стремится как минимум к достижению точки безубыточности, и как максимум – к получению высоких показателей рентабельности. Для осуществления всех поставленных целей не всегда хватает собственного капитала. Очень многие фирмы прибегают к привлечению заемных средств для развития. Важно соблюдать баланс между собственным капиталом и привлекаемым. Именно для определения того, насколько в текущем времени данный баланс соблюдается, и применяется показатель финансового левериджа. Он помогает определить, насколько текущая структура капитала позволяет работать с дополнительными заемными средствами.

fb.ru

/ Презентация 3

Финансовый леверидж

Эффект финансового рычага показывает, на сколько процентов увеличивается рентабельность собственного капитала за счет привлечения заемных средств.

Эффект финансового рычага возникает за счет разницы (дифференциала) между рентабельностью активов и стоимостью заемных средств. Дифференциал не должен быть отрицательным.

Дифференциал отражает риск кредитора: чем больше дифференциал, тем меньше риск.

Финансовый леверидж

Эффект финансового левериджа: использование долговой нагрузки при прочих равных условиях приводит к тому, что рост прибыли до уплаты процентных платежей и налогов ведет к более сильному росту показателя прибыли на акцию.

Знание механизма воздействия финансового левериджа на уровень прибыльности собственного капитала и уровень финансового риска позволяет целенаправленно управлять как стоимостью, так и структурой капитала предприятия.

ФЛ дает возможность воспользоваться «налоговым щитом»:

в отличие от дивидендов по акциям сумма процентов за кредит вычитается из общей величины прибыли, подлежащей налогообложению.

Финансовый леверидж

Также рассчитывают эффект финансового рычага с учетом действия инфляции (долги и проценты по ним не индексируются).

При увеличении уровня инфляции плата за пользование заемными средствами становится ниже (процентные ставки фиксированные) и результат от их использования выше.

Если процентные ставки высоки или невысока доходность активов - финансовый леверидж начинает работать против собственников.

Финансовый леверидж отражает степень зависимости предприятия от кредиторов, то есть величину риска потери платежеспособности.

Финансовый леверидж:

Коэффициент финансового левериджа (плечо финансового рычага) определяется как отношение заемного капитала к собственному капиталу (по рыночной оценке активов).

Рассчитывается также эффект финансового рычага:

ЭФР = (1 - Кн)*(ROA - Цзк) * ЗК/СК.

-

где ROA - рентабельность совокупного капитала до уплаты налогов (отношение валовой прибыли к средней стоимости активов), %;

-

СК - среднегодовая сумма собственного капитала;

-

Кн - коэффициент налогообложения, в виде десятичной дроби;

-

Цзк - средневзвешенная цена заемного капитала, %;

-

ЗК - среднегодовая сумма заемного капитала.

Финансовый леверидж:

Формула расчета эффекта финансового рычага содержит три сомножителя:

-

(1 - Кн) — не зависит от предприятия.

-

(ROA - Цзк) — разница между рентабельностью активов и процентной ставкой за кредит. Носит название дифференциал (Д).

-

(ЗК/СК) — финансовый рычаг (ФР).

Рекомендуемое значение ЭФР равняется 0.33 - 0.5.

Оптимальным, особенно в российской практике, считается коэффициент финансового левериджа равный 1.

Допустимым может быть значение до 2 (у крупных публичных компаний это соотношение может быть еще больше).

При больших значениях коэффициента организация теряет финансовую независимость, и ее финансовое положение становится крайне неустойчивым.

Наиболее распространенным значением коэффициента в развитых экономиках является 1,5 (т.е. 60% заемного капитала и 40% собственного).

Пример: Формирование эффекта финансового рычага

|

№ п/п |

Показатели |

Предприятия |

||

|

А |

Б |

В |

||

|

1 |

Средняя сумма капитала (активов), из неё: |

1000 |

1000 |

1000 |

|

2 |

Средняя сумма собственного капитала |

1000 |

800 |

500 |

|

3 |

Средняя сумма заемного капитала |

- |

200 |

500 |

|

4 |

Сумма валовой прибыли (без учета процентов) |

200 |

200 |

200 |

|

5 |

Коэфф. рентабельности активов (без учета процентов), % |

20 |

20 |

20 |

|

6 |

Средний уровень процента за кредит, % |

10 |

10 |

10 |

|

7 |

Сумма процентов ( гр. 3 × гр.6 / 100) |

- |

20 |

50 |

|

8 |

Валовая прибыль с учетом процентов (гр.4 — гр. 7) |

200 |

180 |

150 |

|

9 |

Ставка налога на прибыль, |

0,2 |

0,2 |

0,2 |

|

10 |

Сумма налога на прибыль (гр.8 × гр. 9) |

40 |

36 |

30 |

|

11 |

Чистая прибыь (гр.8 — гр. 10) |

160 |

144 |

120 |

|

12 |

Коэфф. рентабельности СК, % (гр. 11 × 100 / гр.2) |

16,00 |

18,00 |

24,00 |

|

13 |

Прирост рентабельности СК в связи с использованием заемного капитала, в % (по отношению к пред-ю А) |

- |

2,00 |

8,00 |

Пример: Формирование эффекта финансового рычага

По предприятию А эффект финансового рычага отсутствует, так как оно не использует в своей деятельности заемный капитал.

По предприятию Б этот эффект составляет:

ЭФЛ = (1 - 0,2) × (20-10) × (200 / 800) = 2

По предприятию В этот эффект составляет:

ЭФЛ = (1 - 0,2) × (20-10) × (500 / 500) = 8

Финансовый леверидж

Чем выше удельный вес заемных средств в общей сумме используемого предприятием капитала, тем больший уровень прибыли оно получает на собственный капитал.

Дифференциал финансового левериджа является главным условием, формирующим его положительный эффект, который проявляется только в том случае, если уровень валовой прибыли, генерируемой активами предприятия, превышает средний размер процента за используемый кредит (включающий не только его прямую ставку, но и другие удельные расходы по его привлечению, страхованию и обслуживанию).

Чем выше положительное значение дифференциала финансового левериджа, тем выше при прочих равных условиях будет его эффект.

Финансовый леверидж:

Финансовый леверидж и операционный леверидж – близкие методы.

ФЛ также повышает условно-постоянные издержки в форме выплат процента за кредит, но поскольку кредиторы не участвуют в распределении доходов компании, снижаются переменные издержки.

растущий финансовый леверидж оказывает двоякое воздействие:

-

требуется больше операционного дохода для покрытия постоянных финансовых издержек

-

когда достигается окупаемость затрат, прибыль начинает расти быстрей с ростом каждой единицы дополнительного операционного дохода

Финансовый леверидж:

-

Операционный леверидж показывает динамику операционной прибыли в ответ на изменение выручки компании

-

Финансовый леверидж характеризует изменение прибыли до налогообложения после выплаты процентов по кредитам и займам в ответ на изменение операционной прибыли.

Общий (совокупный) рычаг дает представление о том, на сколько процентов изменится прибыль до налогов после выплаты процентов при изменении выручки на 1%.

Общий рычаг = ОЛ х ФЛ

Этот показатель позволит определить, на сколько процентов изменится чистая прибыль при изменении объема продаж на 1%.

Финансовый леверидж:

Производственный и финансовый риски мультиплицируются и формируют совокупный риск предприятия.

финансовый и операционный леверидж (потенциально эффективные) могут оказаться опасными из-за рисков, которые они содержат в себе.

Задача финансового менеджмента заключается в том, чтобы уравновесить эти два элемента.

Небольшой операционный рычаг можно усилить путем привлечения заемного капитала.

Высокий операционный рычаг можно нивелировать с помощью низкого финансового рычага.

Финансовый леверидж:

На эффекте рычага основывается правило финансирования:

-

если привлечение дополнительных заемных средств дает положительный эффект финансового рычага, то такое заимствование выгодно,

-

но при этом необходимо следить за дифференциалом, так как при увеличении плеча финансового рычага кредиторы склонны компенсировать свой риск повышением ставки за кредит.

StudFiles.ru

Эффект финансового рычага (левериджа)

Финансовый леверидж –взаимосвязь между прибыльностью капитала хозяйственного субъекта и объемом кредитной задолженности. Оценка финансового левериджа позволяет определить оптимальное соотношение между собственными и привлеченными долгосрочными финансовыми ресурсами (с учетом ставки налога). Уровень финансового левериджа влияет на степень финансового риска компании и требуемую акционерами норму прибыли, кроме того компания, имеющая значительную долю заемного капитала называется компанией с высоким уровнем левериджа или финансово-зависимой компанией. А компания, финансирующая свою деятельность только за счет собственных средств, называется финансово-независимой. Фин.леверидж (DFLr) находится: DFLr=TNI/TGI, где TNI – темп изменения чистой прибыли (в %); TGI – темп изменения прибыли до вычета % и налогов.

DFLr=GI/(GI-In), где GI – прибыль до вычета % и налогов; In - % по ссудам и займам. В России для оценки фин.левериджа используется следующая формула: ЭФЛ = (1 – Снп)*(КВРа – ПК)*(ЗК/СК), где

Снп – ставка налога на прибыль (в десятичных дробях);

КВРа – коэффициент валовой рентабельности активов или отношение валовой прибыли к средней стоимости активов (%);

ПК – средний размер % за кредит, уплачиваемых предприятием за использование заемного капитала(%);

ЗК – средняя сумма использованного предприятием заемного капитала;

СК – средняя сумма собственного капитала предприятия.

Вывод: чем больше заемных средств, тем больше прибыли.

(1-Снп) – налоговый корректор финансового левериджа показывает в какой степени проявляется эффект финансового левериджа в связи с различным уровнем налогооблагаемой прибыли. Налоговый корректор оказывает тем большее влияние, чем больше затрат на использование заемных средств включено в расходы, формирующие налогооблагаемую прибыль. В остальных случаях налоговый корректор не зависит от деятельности предприятия, так как ставка налога на прибыль устанавливается законодательно. Налоговый корректор может использоваться для управления рентабельности собственного капитала, если по различным видам предприятия установлены дифференцированные ставки по налогу на прибыль или в других аналогичных случаях.

(КВРа – ПК) – дифференциал финансового левериджа характеризует разницу между коэффициентом валовой рентабельности активов и средним размером % за кредит. Является главным условием, формирующим рост рентабельности собственного капитала. Для этого необходимо, чтобы экономическая рентабельность превышала процентную ставку платежей за пользование заемными источниками финансирования.

ЗК/СК – коэффициент финансового левериджа, который характеризует сумму ЗК, использованного предприятием в расчете на единицу СК. Финансовый рычаг изменяет эффект, получаемый за счет соответствующего дифференциала, повышая или снижая рентабельность собственного капитала.

Выделение этих составляющих позволяет целенаправленно управлять эффектом финансового левериджа в процессе финансовой деятельности предприятия. Рассмотренные подходы к формированию, распределению и анализу таких показателей, как прибыль и рентабельность, позволят управлять деятельностью предприятия в целях максимизации финансовых результатов.

Критический объем продаж — это объем продукции, доходы от продажи которой в точности покрывают совокупные расходы на ее производство и реализацию, обеспечивая тем самым нулевую прибыль. Иными словами, очередная единица продукции, проданная сверх критического объема продаж, будет приносить прибыль фирме, тогда как продажа предыдущих единиц шла лишь в покрытие затрат. Как указывалось выше, совокупные затраты можно подразделить на две группы: условно-постоянные (обусловлены самим фактом жизнедеятельности фирмы и практически не зависят от того, насколько велик объем производимой продукции.

Выручка от продажи очередной единицы продукции, условно говоря, идет в покрытие переменных затрат, т.е. затрат, непосредственно связанных с этой единицей, и части условно-постоянных затрат, а потому видно, что чем больше относительная величина условно-постоянных затрат в общей сумме затрат, тем больший объем продукции должен быть произведен. Величина критического объема продаж в значительной степени зависит от структуры затрат, т. е. при прочих равных условиях повышение технической оснащенности фирмы, увеличение численности и оснащенности аппарата управления, рост расходов по рекламе и сбыту продукции, появление дополнительных непроизводственных затрат и т. п. влекут рост критического объема продаж.

Отсюда видно, что любые изменения в деятельности фирмы, имеющие затратный характер, должны анализироваться с позиции их влияния на величину критического объема продаж хотя бы в плане того, возможно наращивание объемов производства или новые затраты будут покрываться за счет уже имеющейся маржинальной прибыли

Аналитический метод. Название метода условно, а в его основе лежит очевидная зависимость

S = VC +FC + EBIT, (1), где:

S — реализация в стоимостном выражении;

VC — переменные производственные расходы;

FC — условно-постоянные расходы производственного характера;

EBIT — операционная прибыль.

Переходя к натуральным единицам, формулу (1) можно преобразовать следующим образом:

pQ = vQ + FC + EBIT,(2), где:

Q — объем реализации в натуральном выражении;

р — цена единицы продукции;

v — переменные производственные расходы на единицу продукции.

В точке безубыточности по определению прибыль равна нулю, т. е. EBIT = 0, поэтому из формулы (6) можно найти соответствующий объем продаж (в натуральных единицах), называемый критическим (Qc). Qc = FC / p – v, (3)

Приведенная формула является одной из базовых в системе внутрифирменного анализа и может использоваться как в ретроспективном анализе, так и в планово-аналитической работе. При планировании, задавая значения исходных факторов (цена, условно-постоянные и переменные расходы), можно рассчитать минимальный объем производства продукции, необходимый для покрытия расходов, т. е. обеспечивающий безубыточность финансово-хозяйственной деятельности.

Производственный леверидж –прогрессивное нарастание величины чистой прибыли при увеличении объема продаж, обусловленное наличием постоянных затрат, не изменяющихся с увеличением объема производства и реализации продукции. Производственный леверидж выявляется путем оценки взаимосвязи между совокупной выручкой коммерческой организации, ее прибылью до вычета % и налогов и расходами производственного характера. Произв.леверидж количественно характеризуется соотношением между постоянными и переменными расходами в общей их сумме и изменением показателя прибыли до вычета % и налогов. Именно этот показатель позволяет выделить и оценить влияние изменчивости операционного левериджа на финансовые результаты деятельности фирмы. Выделяют 3 основные показателя производственного левериджа:

1) Доля поставленных производственных расходов в общей сумме расходов, либо соотношение постоянных (FC) и переменных расходов (VC): DOLd=FC/VC.

2) Отношение чистой прибыли (Pn) к постоянным производственным расходам (FC): DOLp=Pn/FC.

3) Отношение темпа изменения прибыли до вычета % и налогов к темпу изменения объема реализации в натуральных единицах: DOLr=∆GT/∆Q.

Основное предназначение этих показателей – контроль и анализ в динамике состояния производства. При прочих равных условиях рост в динамике показателей DOLd и DOLr, а также снижение DOLp означает увеличение уровня произв.левериджа и повышение вероятности достижения заданного уровня прибыли. Так же воздействие произв.рычага связано с предпринимательским риском. Сила воздействия произв.левериджа указывает на степень предпринимательского риска, связанного с данной фирмой, то есть чем больше сила воздействия операционного левериджа, тем больше предпринимательский риск.

Производственно-финансовый леверидж – обобщающая категория. В отличие от двух других видов, данный леверидж не определяется каким-либо простым количественным показателем, имеющим наглядную интерпретацию и пригодным для пространственных сопоставлений. Его влияние определяется путем оценки взаимосвязи трех показателей: выручки, расходов производственного и финансового характера и чистой прибыли.

Производственно-финансовый леверидж находится: DTL = DOLr*DFLr.

5.7. Краткосрочное и долгосрочное финансовое планирование предприятия.

Финансовое планирование представляет собой процесс разработки системы финансовых планов и плановых (нормативных) показателей по обеспечению развития предприятия необходимыми финансовыми ресурсами и повышению эффективности его финансовой деятельности в предстоящем периоде.

Финансовое планирование на предприятии базируется на использовании трех основных его систем:

1. Перспективного планирования финансовой деятельности предприятия.

2. Текущего планирования финансовой деятельности предприятия.

3. Оперативного планирования финансовой деятельности предприятия.

I. Система перспективного финансового планирования является наиболее сложной из рассматриваемых систем и требует для своей реализации высокой квалификации исполнителей. Это планирование состоит в разработке прогноза основных показателей финансовой деятельности и финансового состояния предприятия на долгосрочный период.

Исходными предпосылками для разработки долгосрочного финансового плана по важнейшим направлениям финансовой деятельности предприятия являются:

1. Цели финансовой стратегии предприятия (выраженные конкретными количественными целевыми показателями).

2. финансовая политика предприятия по отдельным аспектам финансовой деятельности (отражается в системе разработанной финансовой стратегии).

3. Прогнозируемая конъюнктура финансового рынка в разрезе основных его видов — кредитного, фондового, валютного и др.

4. Прогнозируемые изменения других факторов внешней среды и внутреннего развития предприятия.

5. Результаты горизонтального (трендового) анализа важнейших показателей финансовой деятельности предприятия за ряд предшествующих лет.

Поскольку ряд исходных предпосылок долгосрочного финансового плана по важнейшим направлениям финансовой деятельности предприятия носят вероятностный характер и разброс их параметров в условиях современной экономической нестабильности страны довольно высок, этот план желательно разрабатывать в нескольких вариантах — "оптимистическом", "реалистическом", "пессимистическом".

Долгосрочный финансовый план по важнейшим направлениям финансовой деятельности предприятия составляется, как правило, на предстоящие три года с разбивкой по отдельным годам прогнозируемого периода, форма такого плана носит произвольный характер, но в нем должны получить отражение наиболее важные параметры финансового развития предприятия, определяемые целями его финансовой стратегии. К числу основных из таких параметров относятся:

· прогнозируемая сумма активов предприятия (в целом, в т.ч. оборотных);

· прогнозируемая структура капитала (соотношение собственного и заемного его видов);

· прогнозируемый объем реального инвестирования предприятия;

· прогнозируемые сумма чистой прибыли предприятия и показатель рентабельности собственного капитала;

· прогнозируемая сумма амортизационного потока (в соответствии с избранной амортизационной политикой предприятия);

· прогнозируемое соотношение распределения чистой прибыли предприятия на потребление и накопление (в соответствии с избранной дивидендной политикой предприятия);

· прогнозируемая сумма чистого денежного потока предприятия.

В процессе прогнозирования основных показателей долгосрочного финансового плана предприятия используются следующие основные методы:

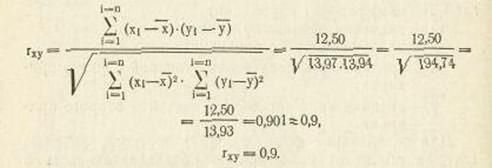

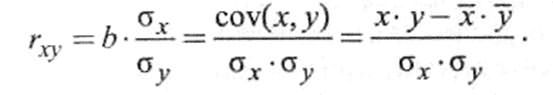

1. Метод корреляционного моделирования. Сущность этого метода заключается в установлении корреляционной зависимости между двумя рассматриваемыми показателями в динамике и последующем прогнозировании одного из них в зависимости от изменения другого (базового). В финансовом менеджменте широкое распространение получило прогнозирование суммы активов предприятия (в целом и отдельных их видов), а также некоторых других показателей в зависимости от изменения объема реализации продукции.

2. Метод оптимизационного моделирования. Его сущность заключается в оптимизации конкретного прогнозируемого показателя в зависимости от ряда условий его формирования. Этот метод используется в финансовом менеджменте при прогнозировании структуры капитала, чистой прибыли и некоторых других показателей.

3. Метод многофакторного экономико-математического моделирования. Сущность этого метода состоит в том, что прогнозируемый показатель определяется на основе конкретных математических моделей, отражающих функциональную взаимосвязь его количественного значения от системы определенных факторов, также выраженных количественно. В финансовом менеджменте широко используются разнообразные модели устойчивого роста предприятия, определяющие объемы его внешнего финансирования в зависимости от темпа роста реализации продукции (или в обратной постановке) и другие.

4. Расчетно-аналитический метод. Его сущность состоит в прямом расчете количественных значений прогнозируемых показателей на основе использования соответствующих норм и нормативов. В финансовом менеджменте этот метод используется при прогнозировании суммы амортизационного потока (на основе использования разных методов амортизации), а соответственно и чистого денежного потока (при ранее спрогнозированной сумме чистой прибыли предприятия).

5. Экономико-статистический метод. Сущность этого метода состоит в исследовании закономерностей динамики конкретного показателя (определении линии его тренда) и распространении темпов этой динамики на прогнозируемый период. Несмотря на относительную простоту этого метода, его использование дает наименьшую точность прогноза, так как не позволяет учесть новые тенденции и факторы, влияющие на динамику рассматриваемого показателя. Этот метод может применяться в прогнозных расчетах лишь при неизменности условий формирования того или иного финансового показателя, что в наших экономических условиях весьма проблематично.

В процессе прогнозирования основных показателей долгосрочного финансового плана предприятия могут быть использованы и другие методы (метод экспертных прогнозных оценок, балансовый и т.п.).

II. Система текущего финансового планирования базируется на разработанном долгосрочном плане по важнейшим аспектам финансовой деятельности. Это планирование состоит в разработке конкретных видов текущих финансовых планов, которые позволяют определить на предстоящий период все источники финансирования развития предприятия, сформировать структуру его доходов и затрат, обеспечить постоянную платежеспособность предприятия, предопределить структуру его активов и капитала на конец планируемого периода.

Текущие планы финансовой деятельности разрабатываются на предстоящий год с разбивкой по кварталам.

Исходными предпосылками для разработки текущих финансовых планов предприятия являются:

· прогнозируемые показатели долгосрочного финансового плана предприятия;

· планируемые объемы производства и реализации продукции и другие экономические показатели операционной деятельности предприятия;

· система разработанных на предприятии норм и нормативов затрат отдельных ресурсов;

· действующая система ставок налоговых платежей;

· действующая система норм амортизационных отчислений;

· средние ставки кредитного и депозитного процентов на финансовом рынке;

· результаты финансового анализа за предшествующий год.

Если экономическая ситуация в стране и конъюнктура товарного и финансового рынков на предстоящий год прогнозируются как нестабильные, текущие финансовые планы предприятия по основным показателям желательно разрабатывать в нескольких вариантах — от "оптимистического" до "пессимистического".

В процессе разработки отдельных показателей текущих финансовых планов используются преимущественно следующие методы:

· технико-экономических расчетов;

· балансовый;

· экономико-математического моделирования.

Основными видами текущих финансовых планов, разрабатываемых на предприятии, являются:

1. План доходов и расходов по операционной деятельности является одним из основных видов текущего финансового плана предприятия, составляемого на первоначальном этапе текущего планирования его финансовой деятельности (так как ряд его показателей служит исходной базой разработки других видов текущих финансовых планов).

Целью разработки этого плана является определение суммы чистой прибыли по операционной деятельности предприятия.

В процессе разработки этого плана должна быть обеспечена четкая взаимосвязь планируемых показателей доходов от реализации продукции (валового и чистого), издержек, налоговых платежей, балансовой и чистой прибыли предприятия.

2. План поступления и расходования денежных средств призван отражать результаты прогнозирования денежных потоков предприятия.

Этот план заменяет ранее составляемый на предприятии план формирования и использования его финансовых ресурсов.

Целью разработки этого плана является определение объема и источников формирования финансовых ресурсов предприятия; распределение финансовых ресурсов по видам и направлениям его хозяйственной деятельности; обеспечение постоянной платежеспособности предприятия на всех этапах планового периода.

В этом плане должна быть обеспечена четкая взаимосвязь показателей остатка денежных средств на начало периода, их поступления в плановом периоде, их расходования в плановом периоде и остатка денежных средств на конец периода.

3. Балансовый план отражает результаты прогнозирования состава активов и структуры используемого капитала предприятия на конец планового периода.

Целью разработки балансового плана является определение необходимого прироста отдельных видов активов с обеспечением их внутренней сбалансированности, а также формирование оптимальной структуры капитала, обеспечивающей достаточную финансовую устойчивость предприятия в предстоящем периоде.

При разработке балансового плана используется укрупненная схема статей баланса предприятия, отражающая требования его построения применительно к специфике конкретной организационно-правовой формы деятельности (общества с ограниченной ответственностью; акционерного общества и т.п.).

Кроме перечисленных основных видов текущих финансовых планов на предприятии могут разрабатываться и другие их виды (например, программа реальных инвестиций в разрезе отдельных инвестиционных проектов, эмиссионный план и т.п.).

III. Система оперативного финансового планирования базируется на разработанных текущих финансовых планах. Это планирование заключается в разработке комплекса краткосрочных плановых заданий по финансовому обеспечению основных направлений хозяйственной деятельности предприятия. Главной формой такого планового финансового задания является бюджет.

Бюджет представляет собой оперативный финансовый план краткосрочного периода, разрабатываемый обычно в рамках до одного года (как правило, в рамках предстоящего квартала или месяца), отражающий расходы и поступления финансовых ресурсов в процессе осуществления конкретных видов хозяйственной деятельности.

Он детализирует показатели текущих финансовых планов и является главным плановым документом, доводимым до "центров ответственности" всех типов.

Разработка плановых бюджетов на предприятии характеризуется термином "бюджетирование" и направлена на решение двух основных задач: а) определение объема и состава расходов, связанных с деятельностью отдельных структурных единиц и подразделений предприятия; б) обеспечение покрытия этих расходов финансовыми ресурсами из различных источников.

Процесс бюджетирования носит непрерывный или скользящий характер. Исходя из плановых финансовых показателей, установленных на год в процессе текущего финансового планирования, заранее (до наступления планового периода) разрабатывается система квартальных бюджетов (на предстоящий квартал), а в рамках квартальных бюджетов — система месячных бюджетов (на каждый предстоящий месяц). Процесс такого скользящего бюджетирования гарантирует непрерывность функционирования системы оперативного планирования финансовой деятельности предприятия, закладывает прочную основу для осуществления постоянного контроля и необходимой корректировки результатов этой деятельности.Применяемые в процессе оперативного финансового планирования бюджеты классифицируются по ряду признаков:

По сферам деятельности предприятия выделяются бюджеты по операционной, инвестиционной и финансовой деятельности. Эти бюджеты разрабатываются в порядке детализации соответствующих текущих финансовых планов по предприятию в целом на предстоящий квартал или месяц.

Бюджет по операционной деятельности детализирует в рамках соответствующего временного периода содержание показателей, отражаемых в текущем плане доходов и расходов по операционной деятельности.

Бюджет по инвестиционной деятельности направлен на соответствующую детализацию показателей текущего плана поступления и расходования денежных средств по этой деятельности.

Бюджет по финансовой деятельности призван соответствующим образом детализировать показатели аналогичного раздела текущего плана поступления и расходования денежных средств.

По видам затрат плановые бюджеты подразделяются на текущий и капитальный.

Текущий бюджет конкретизирует план доходов и расходов предприятия, доводимый до центров доходов, затрат и прибыли. Он состоит из двух разделов: 1) текущие расходы; 2) доходы от текущей (операционной) хозяйственной деятельности. Текущие расходы представляют собой издержки производства (обращения) по рассматриваемому виду операционной деятельности. Доходы от текущей (операционной) хозяйственной деятельности формируются в основном за счет реализации продукции — товаров или услуг.

Капитальный бюджет представляет собой форму доведения до конкретных исполнителей результатов текущего плана капитальных вложений, разрабатываемого на этапе осуществления нового строительства, реконструкции и модернизации основных средств, приобретения новых видов оборудования и нематериальных активов и т.п. Он состоит из двух разделов: 1) капитальные затраты (затраты на приобретение внеоборотных активов); 2) источники поступления средств (инвестиционных ресурсов).

По широте номенклатуры затрат разделяют бюджеты функциональный и комплексный.

Функциональный бюджет разрабатывается по одной (или двум) статьям затрат — например бюджет оплаты труда персонала, бюджет рекламных мероприятий и т.п.

Комплексный бюджет разрабатывается по широкой номенклатуре затрат — например, бюджет производственного участка, бюджет административно-управленческих расходов и т.п.

По методам разработки различают стабильный и гибкий бюджеты.

Стабильный бюджет не изменяется от изменения объемов деятельности предприятия — например, бюджет расходов по обеспечению охраны предприятия.

Гибкий бюджет предусматривает установление планируемых текущих или капитальных затрат не в твердо фиксируемых суммах, а в виде норматива расходов, "привязанных" к соответствующим объемным показателям деятельности. По реальным инвестиционным проектам таким показателем может быть объем строительно-монтажных работ. По операционной деятельности аналогичным показателем может выступать объем выпуска или реализации продукции. В этом случае расходы в целом планируются по следующему алгоритму:

где ОЗо — общий объем текущих затрат по конкретному подразделению операционной сферы деятельности предприятия;

Ипост — запланированный объем постоянных статей бюджета;

Ипер — установленный норматив переменных затрат бюджета на единицу продукции;

ОР — объем выпуска или реализации продукции.

Особой формой бюджета выступает платежный календарь, разрабатываемый по отдельным видам движения денежных средств (налоговый платежный календарь, платежный календарь по расчетам с поставщиками, платежный календарь по обслуживанию долга и т.п.) и по предприятию в целом (в этом случае он детализирует текущий финансовый план поступления и расходования денежных средств).

Платежный календарь составляется обычно на предстоящий месяц (в разбивке по дням, неделям и декадам). Он состоит из следующих двух разделов: а) график расходования денежных средств (или график предстоящих платежей); б) график поступления денежных средств. График расходования денежных средств отражает сроки и суммы платежей предприятия в предстоящем периоде по всем (или конкретным) видам его текущих финансовых обязательств. График поступления денежных средств разрабатывается по тем видам движения средств, по которым имеется возвратный их поток; он фиксирует сроки и суммы предстоящих платежей в пользу предприятия.

Использование рассмотренных систем и методов финансового планирования позволяет повысить эффективность финансовой деятельности предприятия, обеспечить ее целенаправленность.

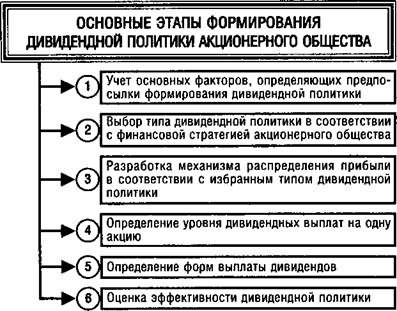

5.8Дивидендная и эмиссионная политика в управлении капиталом организаций (компаний).

Наиболее распространенными теориями, связанными с механизмом формирования дивидендной политики, являются:

1. Теория независимости дивидендов.

Ее авторы - Ф. Модильяни и М. Миллер утверждают, что избранная дивидендная политика не оказывает никакого влияния ни на рыночную стоимость предприятия (цену акций), ни на благосостояние собственников в текущем или перспективном периоде, так как эти показатели зависят от суммы формируемой, а не распределяемой прибыли.

2. Теория предпочтительности дивидендов (или "синица в руках").

Ее авторы - М. Гордон и Д. Линтнер утверждают, что каждая единица текущего дохода (выплаченного в форме дивидендов) в силу того, что она "очищена от риска" стоит всегда больше, чем доход отложенный на будущее, в связи с присущим ему риском. Исходя из этой теории максимизация дивидендных выплат предпочтительней, чем капитализация прибыли.

3. Теория минимизации дивидендов (или "теория налоговых предпочтений"). В соответствии с этой теорией эффективность дивидендной политики определяется критерием минимизации налоговых выплат по текущим и предстоящим доходам собственников

А так как налогообложение текущих доходов в форме получаемых дивидендов всегда выше, чем предстоящих дивидендная политика должна обеспечивать минимизацию дивидендных выплат, а соответственно максимизацию капитализации прибыли с тем, чтобы получить наивысшую налоговую защиту совокупного дохода собственников

4. Сигнальная теория дивидендов (или "теория сигнализирования").

Эта теория построена на том, что основные модели оценки текущей реальной рыночной стоимости акций в качестве базисного элемента используют размер выплачиваемых по ней дивидендов.

Таким образом, рост уровня дивидендных выплат определяет автоматическое возрастание реальной, а соответственно и котируемой рыночной стоимости акций, что при их реализации приносит акционерам дополнительный доход.

5. Инвестиционная теория дивидендов. Ее автор Дж. Уолтер утверждает, что наибольшая связь дивидендной политики с максимизацией рыночной стоимости предприятия (максимизацией котировки его акций) достигается при учете уровня доходности его инвестиционной деятельности.

Если уровень доходности инвестиций предприятия превышает уровень доходности его акций, то размер дивидендных выплат может снижаться. И наоборот.

6. Теория соответствия дивидендной политики составу акционеров (или "теория клиентуры").

В соответствии с этой теорией компания должна осуществлять такую дивидендную политику, которая соответствует ожиданиям большинства акционеров, их менталитету.

Дивиденд — это приходящаяся на одну акцию чистая прибыль акционерного общества по итогам текущего года, распределяемая среди акционеров пропорционально числу имеющихся у них акций соответствующих категорий и типов.

Существует три подхода к формированию дивидендной политики:

1 консервативный - прибыль в первую очередь направляется на развитие предприятия, а на дивиденды - по возможности

2. агрессивный - прибыль в первую очередь используется на выплату дивидендов для поддержания инвестиционной привлекательности, высокого курса акций, а на развитие предприятия - по остаточному принципу

3. компромиссный (умеренный) - между агрессивным и консервативным подходами.

Консервативному подходу соответствуют два типа дивидендной политики:

1) Остаточная политика дивидендных выплат - прибыль в первую очередь направляется на формирование собственных финансовых ресурсов, финансирование необходимых инвестиций, а на дивиденды - по остаточному принципу.

Преимущества: обеспечивается развитие предприятия, повышается его финансовая устойчивость.

Недостатки: непредсказуемость и нестабильность дивидендов может привести к снижению курса акций.

2) Политика минимального стабильного размера дивидендных выплат.

Выплачиваются неизменные дивиденды на каждую акцию в течение длительного периода.

Преимущества: надежность и предсказуемость размера дивидендов обеспечивает стабильный курс акций.

Недостаток: нет связи размера дивидендов с конечным финансовым результатом.

Агрессивному подходу соответствуют два типа дивидендной политики:

1) Политика стабильного уровня дивидендов - устанавливается долгосрочный норматив распределения прибыли.

Преимущества: простота и тесная связь с финансовым результатом.

Недостатки: при нестабильной прибыли размер дивиденда изменчив, это ведет к нестабильности курса акций и высокому риску хозяйственной деятельности.

2) Политика постоянного возрастания размера дивидендов (самая агрессивная политика) предусматривает постоянный рост дивидендов на каждую акцию, устанавливается стабильный процент прироста.

Преимущества - обеспечивается положительный имидж и рост курса акций.

Недостатки – если темп роста дивидендов превышает темп роста прибыли, то снижается , инвестиционная активность предприятия и его финансовая устойчивость.

Дивиденд может выплачиваться деньгами, а в случаях, предусмотренных уставом общества, — иным имуществом, как правило, акциями дочерних предприятий или собственными акциями.

Если дивиденды выплачиваются собственными акциями, то такая практика носит название капитализации доходов, или реинвестирования. В мировой и российской практике выплата дивидендов собственными акциями довольно распространена. При этом дивиденд устанавливается либо в процентах к одной акции, либо в определенной пропорции с учетом даты их приобретения.

Эмиссионной является политика предприятия которая на направлена на выпуск ценных бумаг и последующее их размещение на фондовом рынке с целью привлечения дополнительных внешних финансовых ресурсов. Эмиссионная политика- это часть фондовой политики предприятия. Цель эмиссионной политики предприятия заключается в поиске внешних источников финансирования.

Разработка эффективной эмиссионной политики предприятия охватывает следующие этапы:

1.Исследование возможностей эффективного размещения предполагаемой эмиссии акций. Решение о предполагаемой первичной или дополнительной эмиссии акций можно принять лишь на основе всестороннего предварительного анализа конъюнктуры фондового рынка и оценки инвестиционной привлекательности своих акций.

2.Определение целей эмиссии. В связи с высокой стоимостью привлечения собственного капитала из внешних источников цели эмиссии должны быть достаточно весомыми.

3.Определение объема эмиссии. При определении объема эмиссии необходимо исходит из ранее рассчитанной потребности в привлечении собственных финансовых ресурсов за счет внешних источников.

4.Определение номинала, видов и количества эмитируемых акций. Номинал акций определяется с учетом основных категорий предстоящих их покупателей.

5.Оценка стоимости привлекаемого акционерного капитала. В соответствии с принципами такой оценки она осуществляется по двум параметрам: предполагаемому уровню дивидендов и затрат по выпуску акций и размещению эмиссий.

6.Определение эффективных форм андеррайтинга. Для того чтобы быстро и эффективно провести открытое размещение эмитируемого объема акций, необходимо определить состав андеррайтеров, согласовать с ними цены начальной котировки акций и размер комиссионного вознаграждения, обеспечить регулирование объемов продаж акций в соответствии с потребностями в потоке поступления финансовых средств, обеспечивающих поддержание ликвидности уже размещенных акций на первоначальном этапе их обращения.

5.9 Управление оборотными активами предприятия

Оборотные активы - денежные средства, а также те виды активов, которые будут обращены в деньги, проданы или потреблены не позднее, чем через год: легко реализуемые ценные бумаги, счета дебиторов, товарно-материальные запасы, расходы будущих периодов. Оборотные активы могут включать или не включать в себя наличность и ее эквиваленты, по выбору компании.

С позиций финансового менеджмента классификация оборотных активов строится по следующим основным признакам.

По характеру финансовых источников формирования выделяют валовые, чистые и собственные оборотные активы.

а) Валовые оборотные активы характеризуют общий их объем, сформированный за счет как собственного, так и заемного капитала.

б) Чистые оборотные активы (или чистый рабочий капитал) характеризует ту часть их объема, которая сформирована за счет собственного и долгосрочного заемного капитала.

Сумму чистых оборотных активов (чистого рабочего капитала) рассчитывают по следующей формуле:

ЧОА=ОА-ТФО,

где ЧОА - сумма чистых оборотных активов предприятия; ОА - сумма валовых оборотных активов предприятия; ТФО - краткосрочные (текущие) финансовые обязательства предприятия.

в) Собственные оборотные активы характеризуют ту их часть, которая сформирована за счет собственного капитала предприятия.

Сумму собственных оборотных активов предприятия рассчитывают по формуле:

СОА=ОА-ДЗК-ТФО,

где СОА - сумма собственных оборотных активов предприятия;

ОА - сумма валовых оборотных активов предприятия; ДЗК - долгосрочный заемный капитал, инвестированный в оборотные активы предприятия;

ТФО - текущие финансовые обязательства предприятия.

По видам:

а) Запасы сырья, материалов и полуфабрикатов. Этот вид оборотных активов характеризует объем входящих материальных потоков в форме запасов, обеспечивающих производственную деятельность предприятия.

б) Запасы готовой продукции. К этому виду оборотных активов добавляют обычно объем незавершенного производства (с оценкой коэффициента его завершенности по отдельным видам продукции в целом).

в) Текущая дебиторская задолженность. Она характеризует сумму задолженности в пользу предприятия, по расчетам за товары, работы, услуги, выданные авансы и т.п.

г) Денежные активы и их эквиваленты. К ним относят не только остатки денежных средств в национальной и иностранной валюте (во всех их формах), но и краткосрочные высоколиквидные финансовые инвестиции, свободно конверсируемые в денежные средства и характеризующиеся незначительным риском изменения стоимости.

д) Прочие оборотные активы. К ним относятся оборотные активы, не включенные в состав вышерассмотренных их видов, если они отражаются в общей их сумме.

По Характеру участия в операционном процессе:

а) Оборотные активы, обслуживающие производственный цикл предприятия (они представляют собой совокупность оборотных активов предприятия в форме запасов сырья, материалов и полуфабрикатов, объема незавершенной продукции и запасов готовой продукции);

б) Оборотные активы, обслуживающие финансовый (денежный) цикл предприятия (они представляют собой совокупность всех товарно-материальных запасов и суммы текущей дебиторской задолженности за вычетом суммы кредиторской задолженности).

По Периоду функционирования оборотных активов:

а) Постоянная часть оборотных активов. Она представляет собой неизменную часть их размера, которая не зависит от сезонных и других колебаний деятельности предприятия. Иными словами, она рассматривается как неснижаемый минимум оборотных активов, необходимый предприятию для осуществления операционной деятельности.

б) Переменная часть оборотных активов. Она представляет собой варьирующую их часть, которая связана с сезонным возрастанием объема производства и реализации продукции. В составе этого вида оборотных активов выделяют обычно максимальную и среднюю их часть.

Движение оборотных средств организации в процессе операционного цикла проходит четыре основные стадии, последовательно меняя свои формы:

1. На первой стадии денежные средства (включая их субституты в форме краткосрочных финансовых вложений) используются для приобретения товаров, т.е. входящих запасов материальных оборотных средств.

2. На второй стадии входящие запасы материальных оборотных средств в результате непосредственной производственной деятельности превращаются в запасы готовой продукции.

3. На третьей стадии запасы готовой продукции реализуются потребителям и до наступления их оплаты преобразуются в дебиторскую задолженность.

4. На четвертой стадии инкассированная, т.е. оплаченная, дебиторская задолженность вновь преобразуется в денежные средства, часть которых до их производственного востребования может храниться в форме высоколиквидных краткосрочных финансовых вложений.

Операционный цикл — это время полного оборота всей суммы оборотных активов. Финансовый цикл – это время с момента оплаты сырья и материалов до поступления средств за отгруженную продукцию.

Формула для расчета производственного цикла: ПОЦ = ПОД + ПОМЗ + ПОНЗ + ПОГП + ПОДЗ ( ПОД- Период оборота остатков денежных средств, дн., ПОМЗ- Период оборота запасов сырья и материалов, дн., ПОНЗ- Период оборота незавершенного производства, дн., ПОГП- Период оборота запасов готовой продукции, дн., ПОДЗ- Период инкассации дебиторской задолженности, дн.)

Формула для расчета продолжительности финансового цикла: ПФЦ = ПОЦ — ПОКЗ — ПОПКЗ. ( ПОКЗ- ериод оборота кредиторской задолженности по поставкам сырья и материалов, дн., ПОПКЗ- Период оборота прочей кредиторской задолженности, дн.)

studopedia.ru

Коэффициент финансового левериджа

Определение. Коэффициент финансового левериджа определяется как отношение заемного капитала к собственному капиталу.

Значок в формулах (акроним): DR

Синонимы: плечо финансового рычага, суммарные обязательства к собственному капиталу, коэффициент заемного капитала, доля заемных средств, леверидж, или финансовый рычаг, Financial Leveraged, Debt Ratio, Total debt to equity, TD/EQ)

Расчетная формула:

DR - коэффициент финансового левериджа (Debt Ratio), десятые доли

CL - краткосрочные обязательства (Current Liabilities), руб

LTL - долгосрочные обязательства (Long Term Liabilities), руб

LC - заемный капитал (Loan Capital), руб

EC - собственный капитал (Equity Capital), руб

Предназначение. Коэффициент финансового левериджа прямо пропорционален финансовому риску предприятия и отражает долю заемных средств в источниках финансирования активов предприятия.

Относится к коэффициентам капитализации, используемых для контроля и регулирования структуры источников средств и характеризует долю заемных средств.

Рекомендуемые значения: Нормативное значение для данного показателя находится в диапазоне: 0,5 - 0,8.

Примечание №1. Показатель "коэффициент финансового левериджа" правильнее рассчитывать не по данным бухгалтерской отчетности, а по рыночной оценке активов. Чаще всего у успешно действующего предприятия рыночная стоимость собственного капитала превышает балансовую стоимость, а значит, меньше значение показателя коэффициент финансового левериджа и ниже уровень финансового риска.

Примечание №2. Высокое значение коэффициента финансового левериджа могут позволить себе фирмы, имеющие стабильное и прогнозируемое поступление денег за свою продукцию. Это же относится к предприятиям, имеющим большую долю ликвидных активов (предприятия торговли и сбыта, банки).

Для акционеров важно, кроме повышения риска банкротства, увеличение относительного разброса доходов.

Пример №1. Предположим, что балансовая прибыль предприятия № 1 и предприятия № 2 оценивается в 1 млн. рублей. Среднеквадратическое отклонение балансовой прибыли от ожидаемого 400 тыс. рублей. У предприятия № 1 нет долгов, а у № 2 взят кредит в банке: 2500 тыс. рублей под 16% годовых. Налоги для упрощения учитывать не будем.

Доход акционеров п.№1 составит 1 млн. рублей.

Доход акционеров п.№2 составит 1000 - 2500*0.16 = 600 тыс. рублей.

Коэффициент вариации для п.№1 равен 400 / 1000 = 0.4

Коэффициент вариации для п.№2 равен 400 / 600 = 0.67

Дисперсия ожидаемого дохода акционеров одинаковая, но объем доходов больше у п.№ 1 и в результате относительная дисперсия для этого предприятия меньше.

"Leverage" (приблизительно "рычаг") - американский термин в применении к экономике означающий некоторый фактор, при небольшом изменении которого сильно меняются связанные с ним показатели. Использование дополнительного (заемного) капитала можно понимать как усиление собственного капитала с целью получения большей прибыли.

Коэффициент финансового левериджа отражает финансовый риск предприятия. Для более подробного анализа изменения значения коэффициента финансового левериджа, и факторов повлиявших на это, используют методику 5-и факторный анализ коэффициента финансового левериджа.

Показатель "коэффициент финансового левериджа" правильнее рассчитывать не по данным бухгалтерской отчетности, а по рыночной оценке активов. Чаще всего у успешно действующего предприятия рыночная стоимость собственного капитала превышает балансовую стоимость, а значит, меньше значение показателя коэффициент финансового левериджа и ниже уровень финансового риска.

Пример №2. Для ОАО "Сибирский лес" необходимо привлечь средства в объеме 150 млн. рублей. Есть два варианта мобилизации средств: 1) эмиссия обыкновенных акций; 2) кредит в банке под 18% годовых. Количество уже выпущенных акций 350 тыс. шт. Балансовая прибыль до выплаты процентов и налогов 175 млн. рублей. Ставка налога на прибыль 36%. Рыночная цена акций 1450 рублей. Определите прибыль на акцию (EPS - earning per share) для обоих вариантов.

Определим количество обыкновенных акций (для упрощения не учитываем падение курса, стоимость размещения и т.д.), которые необходимо выпустить в обращение по первому варианту: 150 000 000 / 1450 = 103 448 акций.

Рассчитаем объем процентных выплат по второму варианту: 150 * 0,18 = 27 млн. рублей.

Прибыль после налогообложения вар. №1: 175*(1 - 0.36) = 112 млн. рублей

Прибыль после налогообложения вар. №2: (175-27)*(1 - 0.36) = 94.72 млн. рублей

Прибыль на акцию вар. №1: 112 000 000 / (350 000 + 103 448) = 247,0 рублей.

Прибыль на акцию вар. №2: 94 720 000 / 350 000 = 270.63 рубля.

У второго варианта прибыль на акцию больше на 270.63/247 = 1.0956 или на 9.56%.

studopedia.ru

1.4. Анализ финансовой устойчивости организации

В отличие от ликвидности, финансовая устойчивость показывает, во-первых, насколько оптимальной является структура источников средств организации с точки зрения минимизации риска ликвидности (в случае форс-мажорных обстоятельств организация должна своевременно и полностью расплатиться по своим обязательствам); во-вторых, насколько рационально размещены источники средств организации.

Финансовая устойчивость характеризуется абсолютными и относительными показателями.

Абсолютные показатели финансовой устойчивости рассчитываются с целью оценки достаточности источников финансирования для формирования материальных оборотных средств организации, т.е. запасов. С помощью данных показателей определяется рациональность размещения источников средств и тип финансового состояния организации.

Методика определения типа финансового состояния организациивключает в себя следующие этапы:

1. Определяется величина запасов и затрат (ЗЗ = стр. 210)

2. Определяются источники финансирования запасов и затрат:

2.1. Собственные оборотные средства (СОС)

СОС = Собственные Средства – Внеоборотные активы,

где Собственные Средства = стр. 490 + 640,

Внеоборотные активы = стр. 190.

2.2. Величина устойчивых источников финансирования, или капитал функционирующий (КФ)

КФ = Собственные Средства + Долгосрочные обязательства (стр. 590) – Внеоборотные активы

2.3. Общая величина источников (ВИ)

ВИ = Собственные Средства + Долгосрочные обязательства – Краткосрочные кредиты (стр. 610) – Внеоборотные активы

3. Определяется излишек или недостаток источников финансирования запасов и затрат:

3.1. Собственных оборотных средств: Фсос= СОС – ЗЗ

3.2. Капитала функционирующего: Фкф= КФ – ЗЗ

3.3. Общей величины источников: Фви= ВИ – ЗЗ

4. Определяем тип финансового состояния.

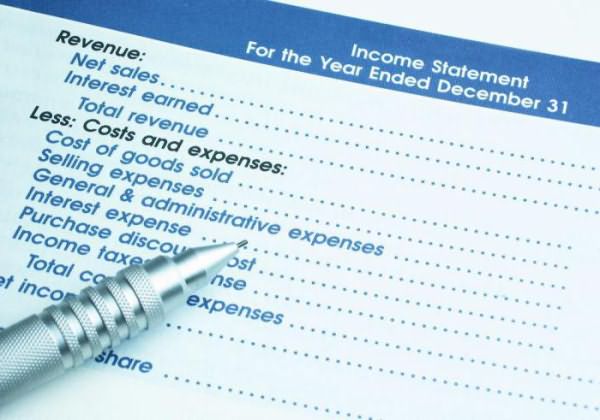

Тип финансового состояния определяется как вектор, состоящий из нулей или единиц. Причем «0» ставится, если существует недостаток средств, а «1» - если излишек: ![]() (Ф) =

(Ф) =

Выделяются 4 типа финансового состояния:

▪ абсолютная устойчивость: ![]() (Ф) = {1; 1; 1}

(Ф) = {1; 1; 1}

Фсос ≥ 0 Фкф≥ 0 Фви≥ 0

▪ нормальная устойчивость: ![]() (Ф) = {0; 1; 1}

(Ф) = {0; 1; 1}

Фсос< 0 Фкф≥ 0 Фви≥ 0

▪ неустойчивое финансовое состояние: ![]() (Ф) = {0; 0; 1}

(Ф) = {0; 0; 1}

Фсос< 0 Фкф< 0 Фви≥ 0

▪ кризисное финансовое состояние: ![]() (Ф) = {0; 0; 0}.

(Ф) = {0; 0; 0}.

Фсос< 0 Фкф< 0 Фви< 0

Абсолютная устойчивость показывает, что у организации собственных средств достаточно не только для того, чтобы сформировать внеоборотные активы, но и обеспечить необходимую величину запасов.

При нормальной устойчивости часть запасов формируется за счет долгосрочных обязательств. Риск ликвидности в данном случае практически отсутствует.

При неустойчивом финансовом состоянии: запасы формируются практически за счет всех источников. Риск увеличивается, когда период оборота запасов будет больше, чем срок, на который взят краткосрочный кредит.

Организация в кризисном финансовом состоянии полностью зависит от заемных источников финансирования. Собственного капитала, долгосрочных и краткосрочных кредитов и займов не хватает для финансирования материальных оборотных средств, т.е. пополнение запасов происходит за счет замедления погашения кредиторской задолженности.

Результаты анализа оформляются в виде таблицы (см. табл. 1.10).

Таблица 1.10

Оценка типа финансового состояния организации

|

Показатели |

Значение |

|

|

на н.п. |

на к.п. |

|

|

1. Запасы и затраты |

1848 |

2000 |

|

2. Собственные оборотные средства |

-876 |

324 |

|

3. Капитал функционирующий |

-576 |

624 |

|

4. Общая величина источников |

552 |

1559 |

|

5. Излишек (недостаток) собственных оборотных средств |

-2724 |

-1676 |

|

6. Излишек (недостаток) капитала функционирующего |

-2424 |

-1376 |

|

7. Излишек (недостаток) общей величины источников |

-1296 |

-441 |

|

8. Тип финансового состояния |

{0; 0; 0} |

{0; 0; 0} |

Вывод по таблице 1.10.Представленные расчеты свидетельствуют о кризисном состоянии организации, то есть часть запасов финансируется за счет кредиторской задолженности. Учитывая, что запасы и кредиторская задолженность относятся к разным группам ликвидности и срочности, у организации высокий уровень риска ликвидности.

Кризисное финансовое состояние объясняется нарушением структуры активов организации в части заниженного удельного веса оборотных активов.

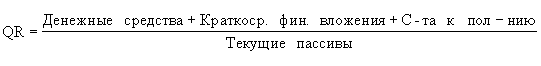

Анализ абсолютных показателей финансовой устойчивости дополняется расчетом и оценкой относительных показателей –коэффициентов финансовой устойчивости:

1. Коэффициент финансовой активности, или плечо финансового рычага (U1) (нормативное значение 1,0):

![]()

2. Коэффициент финансовой независимости, или коэффициент автономии (U2) (нормативное значение >0,5):

![]()

3. Коэффициент финансовой устойчивости (U3) (нормативное значение 0,8):

![]()

4. Коэффициент обеспеченности собственными оборотными средствами (U4) (нормативное значение >0,1):

![]()

5. Коэффициент маневренности собственных средств (U5) (нормативное значение 0,1-0,6):

![]()

6. Коэффициент обеспеченности запасов и затрат собственными оборотными средствами (U6) (нормативное значение 0,1):

![]()

По результатам расчета коэффициентов финансовой устойчивости составляется таблица (см. табл. 1.11).

Таблица 1.11

Расчет и оценка коэффициентов финансовой устойчивости

|

Наименование коэффициента |

Значение |

Изменение |

Нормативное значение |

|

|

на н.п. |

на к.п. |

|||

|

U1:коэффициент финансовой активности |

1,83 |

0,67 |

-1,16 |

1 |

|

U2: коэффициент финансовой независимости |

0,35 |

0,60 |

0,25 |

0,5 |

|

U3: коэффициент финансовой устойчивости |

0,40 |

0,64 |

0,24 |

0,8 |

|

U4: коэффициент обеспеченности собственными оборотными средствами |

-0,31 |

0,11 |

0,42 |

0,1 |

|

U5: коэффициент маневренности собственных средств |

-0,43 |

0,08 |

0,51 |

0,1 – 0,6 |

|

U6: коэффициент обеспеченности запасов и затрат собственными оборотными средствами |

-0,47 |

0,16 |

0,63 |

0,1 |

Вывод по таблице 1.11.Значение коэффициента финансовой активности превышает нормативное значение в начале периода, однако в течение периода произошло его значительное уменьшение, что связано со значительным снижением доли заемных средств в структуре совокупного капитала.

Близки значения коэффициентов автономии и финансовой устойчивости, в связи с тем, что величина долгосрочных обязательств организации не существенна. Коэффициент автономии на конец периода соответствует норме, что так же связано со снижением обязательств и ростом собственного капитала. Коэффициент финансовой устойчивости за период увеличился (в основном за счет роста нераспределенной прибыли), но не достиг нормативного значения.

Коэффициенты, связанные с собственными оборотными средствами (коэффициенты маневренности, обеспеченности оборотных активов и запасов собственными оборотными средствами) на начало периода имеют отрицательные значения, поскольку в организации эти средства отсутствовали. Однако на конец периода ситуация улучшилась и данные коэффициенты достигли своих нормативных значений.

StudFiles.ru

Читайте также

![Коэффициент концентрации привлеченного капитала нормативное значение Коэффициент концентрации привлеченного капитала нормативное значение]() Коэффициент концентрации привлеченного капитала нормативное значение

Коэффициент концентрации привлеченного капитала нормативное значение![Коэффициент абсолютной ликвидности нормативное значение Коэффициент абсолютной ликвидности нормативное значение]() Коэффициент абсолютной ликвидности нормативное значение

Коэффициент абсолютной ликвидности нормативное значение![Значение коэффициента корреляции Значение коэффициента корреляции]() Значение коэффициента корреляции

Значение коэффициента корреляции![Значения коэффициентов корреляции графиков нагрузки потребителей Значения коэффициентов корреляции графиков нагрузки потребителей]() Значения коэффициентов корреляции графиков нагрузки потребителей

Значения коэффициентов корреляции графиков нагрузки потребителей![Показатели рентабельности нормативные значения Показатели рентабельности нормативные значения]() Показатели рентабельности нормативные значения

Показатели рентабельности нормативные значения![Рекомендуемое значение коэффициента текущей ликвидности Рекомендуемое значение коэффициента текущей ликвидности]() Рекомендуемое значение коэффициента текущей ликвидности

Рекомендуемое значение коэффициента текущей ликвидности![Расчет коэффициента детерминации невозможен без значения коэффициента Расчет коэффициента детерминации невозможен без значения коэффициента]() Расчет коэффициента детерминации невозможен без значения коэффициента

Расчет коэффициента детерминации невозможен без значения коэффициента![Коэффициент корреляции может принимать значения Коэффициент корреляции может принимать значения]() Коэффициент корреляции может принимать значения

Коэффициент корреляции может принимать значения![Важным значением финансового контроля является Важным значением финансового контроля является]() Важным значением финансового контроля является

Важным значением финансового контроля является![Аутентичность значение слова Аутентичность значение слова]() Аутентичность значение слова

Аутентичность значение слова![Бабочка значение Бабочка значение]() Бабочка значение

Бабочка значение![Славянские имена мальчиков и их значение Славянские имена мальчиков и их значение]() Славянские имена мальчиков и их значение

Славянские имена мальчиков и их значение

Коэффициент концентрации привлеченного капитала нормативное значение

Коэффициент концентрации привлеченного капитала нормативное значение Коэффициент абсолютной ликвидности нормативное значение

Коэффициент абсолютной ликвидности нормативное значение Значение коэффициента корреляции

Значение коэффициента корреляции Значения коэффициентов корреляции графиков нагрузки потребителей

Значения коэффициентов корреляции графиков нагрузки потребителей Показатели рентабельности нормативные значения

Показатели рентабельности нормативные значения Рекомендуемое значение коэффициента текущей ликвидности

Рекомендуемое значение коэффициента текущей ликвидности Расчет коэффициента детерминации невозможен без значения коэффициента

Расчет коэффициента детерминации невозможен без значения коэффициента Коэффициент корреляции может принимать значения

Коэффициент корреляции может принимать значения Важным значением финансового контроля является

Важным значением финансового контроля является Аутентичность значение слова

Аутентичность значение слова Бабочка значение

Бабочка значение Славянские имена мальчиков и их значение

Славянские имена мальчиков и их значение