ОПРЕДЕЛЕНИЕ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ

Закрытие месяца

Отдельные учетные процедуры связаны со значительным объемом вычислительных операций. В их число входит ежемесячный расчет суммы амортизации по объектам основных средств и нематериальных активов, расчет себестоимости произведенной продукции (выполненных работ и оказанных услуг), списание расходов будущих периодов, закрытие счетов, определение финансовых результатов и т.д.

В условиях автоматизированного ведения учета такие операции могут быть выполнены автоматически, т.е. без участия бухгалтера.

В программе они выполняются с помощью документа Закрытие месяца. Документ вводится ежемесячно как последний документ месяца. Выполняемые действия отмечаются с помощью флажков в колонках БУ и НУ. Все регламентные действия в разделе Выполняемые действия перечислены в порядке их фактического выполнения. Т.е. сначала начисляется амортизация, затем производится переоценка валютных средств, потом списание расходов будущих периодов и т.д.

В группу Начисление амортизации входит три регламентные операции: начисление амортизации ОС, начисление амортизации НМА и списание расходов по НИОКР, погашение стоимости спецодежды и спецоснастки в эксплуатации.

При выполнении регламентной операции Переоценка валютных средств производится пересчет остатков на счетах с видом учета Валютный по курсу ЦБ РФ на дату документа с отнесением курсовой разницы в состав прочих доходов и расходов. Исключение составляют счета с особым порядком переоценки. Перечень таких счетов приводится в регистре сведений Счета, переоцениваемые в особом порядке.

Регламентной операцией Списание расходов будущих периодов производится списание расходов со счета 97 «Расходы будущих периодов». Списание происходит по каждой статье в отдельности исходя из общей суммы расхода и периода, к которому они относятся.

Регламентной операцией Корректировка фактической стоимости номенклатуры производится уточнение оценки складских остатков материалов, товаров и др. видов запасов в соответствии с принятой учетной политикой.

Регламентной операцией Расчет и корректировка себестоимости продукции (услуг) выполняется распределение прямых расходов основного и вспомогательного производства, а также косвенных расходов (счет 25) по номенклатурным единицам выпущенной в текущем месяце продукции (работ, услуг) и корректировка стоимости продукции.

Группа Закрытие счетов бухгалтерского учета отвечает за закрытие счетов 44 «Расходы на продажу», 90 «Продажи» и 91 «Прочие доходы и расходы».

Все остатки счета 44.01 по бухгалтерскому учету по статьям затрат с видом, отличным от вида "Транспортные расходы", закрываются на счет 90.07 "Расходы на продажу" по номенклатурным группам пропорционально выручке. Все остатки счета 44.02 по бухгалтерскому учету по статьям затрат с видом, отличным от вида "Транспортные расходы", закрываются на счет 90.08 "Управленческие расходы" по номенклатурным группам пропорционально выручке.

Кредитовое сальдо счета 90 "Продажи" признается прибылью и списывается с дебета счета 90.09 "Прибыль / убыток от продаж" в кредит счета 99.01.1 "Прибыли и убытки по деятельности, не облагаемой ЕНВД" для статей затрат с видом "Расходы относятся к деятельности, не облагаемой ЕНВД" или кредит счета 99.01.2 "Прибыли и убытки по деятельности, облагаемой ЕНВД" для статей затрат с видом "Расходы относятся к деятельности, облагаемой ЕНВД".

Дебетовое сальдо счета 90 "Продажи" признается убытком и списывается с кредита счета 90.09 "Прибыль / убыток от продаж" в дебет счета 99.01.1 "Прибыли и убытки по деятельности, не облагаемой ЕНВД" для статей затрат с видом "Расходы относятся к деятельности, не облагаемой ЕНВД" или в дебет счета 99.01.2 "Прибыли и убытки по деятельности, облагаемой ЕНВД" для статей затрат с видом "Расходы относятся к деятельности, облагаемой ЕНВД".

Кредитовое сальдо счета 91"Прочие доходы и расходы" признается прибылью и списывается с дебета счета 91.09 "Сальдо прочих доходов и расходов" в кредит счета 99.01.1 "Прибыли и убытки по деятельности, не облагаемой ЕНВД" для статей затрат с видом "Расходы относятся к деятельности, не облагаемой ЕНВД" или кредит счета 99.01.2 "Прибыли и убытки по деятельности, облагаемой ЕНВД" для статей затрат с видом "Расходы относятся к деятельности, облагаемой ЕНВД".

Дебетовое сальдо счета 91"Прочие доходы и расходы" признается убытком и списывается с кредита счета 91.09 "Сальдо прочих доходов и расходов" в дебет счета 99.01.1 "Прибыли и убытки по деятельности, не облагаемой ЕНВД" для статей затрат с видом "Расходы относятся к деятельности, не облагаемой ЕНВД" или в дебет счета 99.01.2 "Прибыли и убытки по деятельности, облагаемой ЕНВД" для статей затрат с видом "Расходы относятся к деятельности, облагаемой ЕНВД" и списывается в кредит счета 99.01.1 "Прибыли и убытки по деятельности, не облагаемой ЕНВД" с дебета счета 90.09 "Прибыль / убыток от продаж".

Регламентные операции по налоговому учету выполняются при проведении документа Закрытие месяца с установленным флажком Регламентные операции по налоговому учету.

Если организация применяет Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» (ПБУ 18/2), то для выполнения расчетов и их отражения в бухгалтерском учете она может воспользоваться документом Закрытие месяца, отметив флажком операцию Расчеты по налогу на прибыль (ПБУ 18/02).

Отчеты.

Отчеты используются для получения информации, полученной в результате обработки данных, введенных в информационную базу.

Отчеты подразделяют на две группы:

- отчеты, предназначенные для контроля, анализа учетных данных и составления учетных регистров;

- отчеты для формирования внешней отчетности (регламентированные).

В первую группу относятся стандартные отчеты (для получения бухгалтерских итогов и оборотов за определенный период по синтетическим и аналитическим счетам в стоимостном и количественном выражении), специализированные (для получения результатной информации по разделам бухучета, если ее нельзя получить стандартными отчетами) и прочие (все остальные отчеты, не входящие в состав регламентированных).

Вторую группу образуют отчеты, предназначенные для получения результатной информации о различных сторонах деятельности организации и ее представления в форме, установленной контролирующими инстанциями. Регламентированные отчеты включают отчеты для формирования бухгалтерской, налоговой, государственной статистической отчетности и отчетности по физическим лицам.

Для получения отчетов в программе используется команда Отчеты.

В форме любого стандартного отчета можно задать период. Если при формировании отчета используется отбор по счету, то его также можно указать при настройке. Для настройки параметров детализации отчета предназначена кнопка Настройка командной панели. Для формирования отчета нужно нажать кнопку Сформировать.

Некоторые отчеты позволяют получить расшифровку сумм, указанных в ячейках отчета. При этом указатель мыши меняет вид на крестик с лупой. Двойной щелчок на такой ячейке открывает для выбора список детальных отчетов к этой ячейке (строке).

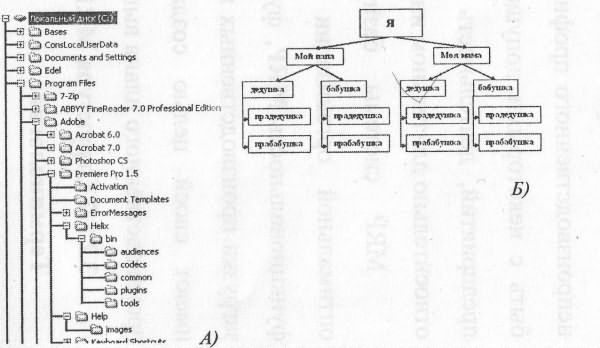

Для работы со списком регламентированных отчетов используется команда Отчеты ® Регламентированные. Список отчетов имеет иерархическую структуру. Все отчеты разбиты на группы.

Для большинства форм регламентированной отчетности предусмотрено заполнение стартовой формы, где указывается период, а также содержится информация о том, каким нормативным документом утверждена форма отчета. В экранной форме отчета в верхней части расположена панель настройки отчета. Табличная часть представляет собой представление типовой формы. Она содержит ячейки желтого, зеленого и темно-зеленого цвета. В ячейки желтого и зеленого цвета можно вводить данные вручную или использовать автоматическое заполнение формы. Данные в ячейки темно-зеленого цвета попадают в результате расчета данных из других ячеек. Если в панели настройки отсутствует кнопка Заполнить, то отчет заполняется вручную.

После заполнения формы отчета его можно распечатать кнопкой Печать на панели настройки.

В связи с постоянными изменениями регламентированные отчеты нужно постоянно обновлять. Отчеты обновляются вместе с конфигурацией, поэтому нужно своевременно устанавливать обновления конфигураций.

studopedia.ru

Определение финансового результата от продажи продукции

Учет реализации готовой продукции

Реализованной считается продукция, отгруженная и оплаченная покупателями, а также выполненные работы и услуги, принятые заказчиком. Реализация продукции производится по цене, которая устанавливается предприятием самостоятельно с учетом рыночных цен на аналогичную продукцию.

Полная стоимость реализованной продукции складывается из ее производственной себестоимости и коммерческих расходов, связанных с ее продажей.

Прибыль от реализации определяется как разница между ценой продажи - выручкой и полной стоимостью реализованной продукции.

Для учета реализации продукции, выполненных работ и оказанных услуг используется активно-пассивный счет 90 «Продажи».

Схема счета 90 «Продажи»

| Дебет | Кредит | ||

| Д90 К43, 45 Д90 К44 | Производственная себестоимость реализованной продукции (СП) Коммерческие расходы, связанные с продажей готовой продукции (КР) | Выручка от реализации продукции (В) | Д51 К90 |

| Д90 К99 | Полученная прибыль (ПР) | Полученный убыток (УБ) | Д99 К90 |

В конце каждого месяца счет 90 «Продажи» закрывается для определения финансового результата, поэтому счет 90 сальдо не имеет и в балансе не отражается. Финансовым результатом от реализации готовой продукции может быть прибыль или убыток, которые списываются на счет 99 «Прибыли и убытки».

Рассмотрим на примере, как определяется финансовый результат от реализации на счете 90 «Продажи».

|

Счет 90 «Продажи» (реализация с прибылью)

|

Счет 90 «Продажи» (реализация с убытком)

|

Чтобы определить финансовый результат от реализации продукции, необходимо закрыть счет 90 «Продажи». Для этого нужно подсчитать сумму операций по дебету и кредиту счета, а затем выровнять обороты по максимальной сумме. Если дополнительная сумма для выравнивания оборотов находится в дебете счета 90, то это - прибыль, которая списывается на счет 99 следующей проводкой:

Дебет 90 «Продажи» Кредит 99 «Прибыли и убытки». Если дополнительная сумма находится в кредите счета 90, то это - убыток, сумма которого списывается следующей проводкой»:

Дебет 99 «Прибыли и убытки» Кредит 90 «Продажи».

Рассмотрим типовую схему бухгалтерских проводок для учета процесса реализации.

Задание. Определить финансовый результат от реализации продукции.

В течение месяца отражены хозяйственные операции:

| Содержание операции | Сумма, р. | Дебет | Кредит |

| 1 . Списана готовая продукция на склад | |||

| 2. Вся готовая продукция отгружена покупателю | |||

| 3. Оплачены из кассы расходы, связанные с реализацией | |||

| 4. От реализации продукции получена выручка | |||

| 5. Списана реализованная продукция по производственной себестоимости | |||

| 6. Списаны расходы, связанные с реализацией | |||

| 7. Списан финансовый результат от реализации продукции | ? | ? |

Для определения финансового результата необходимо собрать и закрыть счет 90.

Счет 90 «Продажи»

| Дебет | Кредит |

| 5)44000 6)800 7) 6200 | 4) 51000 |

| Од = 51000 | Ок = 51000 |

Финансовый результат от реализации продукции - прибыль в сумме 6200 р., которая списывается на счет 99 следующей проводкой:

Дебет 90 «Продажи» Кредит 99 «Прибыли и убытки».

Так как на счете 90 «Продажи» ведется учет не только реализации продукции, но работ и услуг, то в данную схему бухгалтерских проводок, оформляющих операции реализации, могут быть внесены коррективы в зависимости от применяемых правил учета реализации. Например:

1) если за продукцию сначала поступили деньги, т.е. проведена предоплата, а потом она была отгружена покупателю, то из данной схемы выпадает счет 45 «Товары отгруженные». В этом случае стоимость реализованной продукции списывается со склада проводкой:

Дебет 90 «Продажи» Кредит 43 «Готовая продукция»;

2) если оказываются услуги и выполняются работы, то из схемы выпадает счет 43 «Готовая продукция». В этом случае себестоимость реализованных работ и услуг списывают следующей проводкой:

Дебет 90 «Продажи» Кредит 20 «Основное производство». Рассмотрим на примерах, как ведется учет реализации работ и услуг.

Пример:учет реализации работ.

Предприятие - заказчик А заключило договор с предприятием-подрядчиком В на подготовку нулевого цикла и закладку фундамента здания склада на сумму 100000 р.

Предприятие - подрядчик В 60 % строительных работ на сумму 53000 р. выполнило самостоятельно, а на выполнение 40 % работ стоимостью 36000 р. заключило договор с предприятием-субподрядчиком С.

Задание: составить проводки по учету реализации работ у предприятия-подрядчика В и определить финансовый результат от реализации работ.

В себестоимость работ включаются заработная плата за выполнение строительных работ, социальный налог на заработную плату, стоимость строительных материалов, амортизация строительных машин и механизмов и т. п.

| Содержание операции | Сумма, р. | Дебет | Кредит |

| 1. Выполнено 60% работ своими силами | 70,69, 10, 02.. | ||

| 2. Приняты 40 % работ, выполненные предприятием С | |||

| 3. Приняты по акту и оплачены 100% работ предприятием А | |||

| 4. Списана себестоимость выполненных работ | |||

| 5. Списан финансовый результат от выполнения работ | ? | ? | |

| 6. Оплачены выполненные работы предприятию С |

Для определения финансового результата от реализации работ нужно собрать и закрыть счет 90.

Счет 90 «Продажи»

| Дебет | Кредит |

| 4)89000 5) 11000 | 3) 100000 |

| Од = 100000 | Ок = 100000 |

Финансовый результат - прибыль от реализации работ у предприятия-подрядчика В - составил 20000 р.

Пример:учет реализации услуг.

Задание. Определить себестоимость фоторабот за месяц и финансовый результат от реализации услуг.

В течение месяца отражены хозяйственные операции, приведенные в таблице:

| Содержание операции | Сумма, р. | Дебет | Кредит |

| 1. В течение месяца списаны фотоматериалы в работу | |||

| 2. Начислена амортизация фотооборудования за месяц | |||

| 3. Начислена арендная плата за пользование помещением за месяц | |||

| 4. Начислена заработная плата сотрудникам | |||

| 5. Начислен социальный налог на заработную плату | |||

| 6. Акцептован и оплачен счет за коммунальные услуги | 20, 60 | 60, 51 | |

| 7. Списан инвентарь для выполнения фоторабот | |||

| 8. Выплачена из кассы компенсация за использование личного автотранспорта в производственных целях | |||

| 9. Списана выплаченная компенсация на себестоимость работ | |||

| 10. Акцептован и оплачен счет за рекламу о выполнении фоторабот | |||

| 1 1 . Отражена выручка за выполнение фоторабот в течение месяца | |||

| 12. Списаны коммерческие расходы, связанные с реализацией услуг | |||

| 13. Списана себестоимость выполненных работ | ? | ||

| 14. Списан финансовый результат за месяц | ? | ? |

Фотоателье является малым предприятием, поэтому учет затрат на выполнение работ ведется с использованием одного только счета 20, т. е. без деления затрат на прямые и косвенные затраты.

Для определения себестоимости фоторабот за месяц необходимо собрать и закрыть счет 20 при условии, что нет незаконченных заказов на начало и конец месяца, т. е. Сн и Ск равно нулю.

Счет 20 «Основное производство»

| Дебет | Кредит |

| Сн = о | |

| 1)1200 2)500 3)1800 4)8000 5)2848 6)700 7)200 9) 150 | 13) 15398 |

| Од = 15398 | Ок = 15398 |

| Ск = о |

Себестоимость работ за месяц составила 15398 р. Для определения финансового результата за месяц нужно собрать и закрыть счет 90.

Счет 90 «Продажи»

| Дебет | Кредит |

| 12)1100 13)15398 14) 2202 | 11) 18700 |

| Од = 18700 | Ок = 18700 |

Финансовый результат - прибыль от реализации услуг за месяц - составил 2202 р.

studopedia.ru

49. Определение финансового результата от продаж.

Основным доходом является выручка от продаж. Понятие «выручка от продаж» включает суммы денежных средств, поступившие в счет оплаты продукции, товаров, выполненных работ, оказанных услуг и (или) величина дебиторской задолженности. Таким образом, базой для определения выручки от продаж является только факт отгрузки (продажи). Если продажа продукций осуществлена на условиях коммерческого кредита, то выручкой считается полная сумма дебиторской задолженности независимо от продолжительности рассрочки и отсрочки. Если произведена неполная оплата отгруженной продукции, то выручка определяется как сумма поступления и дебиторской задолженности (в частности, не покрытой поступлением). Выручкой считается и поэтапная оплата выполненных работ с длительным произведенным циклом по мере готовности (строительство, научно-исследовательская работа и др.).

Для определения финансовых результатов деятельности предприятия имеет важное значение тот факт, что учет всех доходов и расходов относится к тому отчетному периоду, в котором они имели место, независимо от времени фактической выплаты денежных средств или иной формы осуществления.

Ф№2 – «Отчет о прибылях и убытках»

Валовый доход делится:

- з/п.

- налоги

- затраты

В итоге получается чистая прибыль которая в свою очередь делится на:

- налоги с чистой прибыли;

- нераспределенная прибыль: выплата дивидендов, увеличение резервов и т.д.

50. Методы финансового планирования.

Планирование— это процесс разработки и принятия целевых установок в количественном и качественном выражении, а также определение путей их наиболее эффективного достижения.

В практике финансового планирования применяются следующие методы: экономического анализа, нормативный, балансовых расчетов, денежных потоков, метод многовариантности, экономико-математическое моделирование.

Метод экономического анализапозволяет определить основные закономерности, тенденции в движении натуральных и стоимостных показателей, внутренние резервы предприятия.

Сущность нормативного метода заключается в том, что на основе заранее установленных норм и технико-экономических нормативов рассчитывается потребность хозяйствующего субъекта в финансовых ресурсах и их источниках. Такими нормативами служат ставки налогов и сборов, нормы амортизационных отчислений и др. Существуют и нормативы хозяйствующего субъекта — это нормативы, разрабатываемые непосредственно на предприятии и используемые им для регулирования производственно-хозяйственной деятельности, контроля за использованием финансовых ресурсов, других целей по эффективному вложению капитала. Современные методы калькулирования затрат стандарт-кост и маржинал-костинг основаны на использовании внутрихозяйственных норм.

Использование метода балансовых расчетов для определения будущей потребности в финансовых средствах основывается на прогнозе поступления средств и затрат по основным статьям баланса на определенную дату в перспективе. Очень важно точно выбрать дату: она должна соответствовать периоду нормальной эксплуатации предприятия.

Метод дисконтированных денежныхпотоков при составлении финансовых планов универсален; это инструмент прогнозирования размеров и сроков поступления необходимых финансовых ресурсов. Теория прогноза денежных потоков основывается на ожидаемых поступлениях средств на определенную дату и бюджетировании всех издержек и расходов. Этот метод даст более объемную информацию, чем метод балансовой сметы.

Метод многовариантностирасчетов состоит в разработке альтернативных вариантов плановых расчетов, чтобы выбрать из них оптимальный, при этом могут задаваться разные критерии выбора.

Например, в одном варианте может быть заложен продолжающийся спад производства, инфляция и слабость национальной валюты, а в другом — рост процентных ставок и, как следствие, замедление темпов роста мировой экономики и снижение цен на продукцию.

Методы экономико-математического моделированияпозволяют количественно выразить тесноту взаимосвязи между финансовыми показателями и основными факторами, их определяющими.

51. Понятие и содержание финансового планирования на предприятии. Эффективное управление финансами организации возможно лишь при планировании всех финансовых ресурсов, их источников, отношений хозяйствующего субъекта.Планирование— это процесс разработки и принятия целевых установок в количественном и качественном выражении, а также определение путей их наиболее эффективного достижения. Эти цели разрабатываются в виде «дерева целей» и отражают желаемое будущее, выраженное стоимостными или количественными показателями, ключевыми для данного уровня управления. Цели финансового планирования тождественны целям финансового менеджмента.

Большие возможности для осуществления эффективного финансового планирования имеют крупные компании. Они обладают достаточными финансовыми средствами для привлечения высококвалифицированных специалистов, обеспечивающих проведение широкомасштабной плановой работы в области финансов. На небольших предприятиях, как правило, для этого нет средств, хотя потребность в финансовом планировании больше, чем у крупных. Мелкие фирмы чаще нуждаются в привлечении заемных средств для обеспечения своей хозяйственной деятельности, в то время как внешняя среда таких предприятий менее поддается контролю и более агрессивна. И как следствие — будущее небольшого предприятия более неопределенно и непредсказуемо.

Для хозяйствующего субъекта финансовое планирование:

• воплощает выработанные стратегические цели в форму конкретных финансовых показателей;

• обеспечивает финансовыми ресурсами заложенные в производственном плане экономические пропорции развития;

• дает возможность определить жизнеспособность проекта предприятия в условиях конкуренции;

• служит инструментом получения финансовой поддержки от внешних инвесторов.

Планирование связано, с одной стороны, с предотвращением ошибочных действий в области финансов, с другой — с уменьшением числа неиспользованных возможностей.

Практика хозяйствования в условиях рыночной экономики выработала определенные подходы к планированию развития отдельного предприятия в интересах ее владельцев и с учетом реальной обстановки на рынке.

Основные задачи финансового планирования на предприятии следующие:

• обеспечение необходимыми финансовыми ресурсами производственной, инвестиционной и финансовой деятельности;

• определение путей эффективного вложения капитала, оценка степени рационального его использования;

• выявление внутрихозяйственных резервов увеличения прибыли за счет экономного использования денежных средств;

• установление рациональных финансовых отношений с бюджетом, банками и контрагентами;

• соблюдение интересов акционеров и других инвесторов;

• контроль за финансовым состоянием, платежеспособностью и кредитоспособностью предприятия.

Финансовый план должен быть направлен на обеспечение финансовыми ресурсами предпринимательского плана хозяйствующего субъекта; он оказывает большое влияние на экономику предприятия. Это обусловлено рядом обстоятельств. Во-первых, в финансовых планах происходит соизмерение намечаемых затрат для осуществления деятельности с реальными возможностями и в результате корректировки достигается материально-финансовая сбалансированность.

Во-вторых, статьи финансового плана связаны со всеми экономическими показателями работы предприятия и увязаны с основными разделами предпринимательского плана: производством продукции и услуг, научно-технического развития, совершенствованием производства и управления, повышением эффективности производства, капитального строительства, материально-технического обеспечения, труда и персонала, прибыли и рентабельности, экономического стимулирования и т.п.

StudFiles.ru

1.2 Учет финансовых результатов

Финансовые результаты деятельности предприятия являются одним из важнейших объектов бухгалтерского учета.

Целью бухгалтерского учета финансовых результатов является правильное соблюдение и отражение доходов и расходов от совершаемых операций в соответствии с действующим законодательством [42, с.345].

Основные задачи бухгалтерского учета финансовых результатов деятельности организации – это:

1.Своевременное и достоверное признание доходов и расходов предприятия в бухгалтерском учете в соответствии с действующим законодательством и стандартами учета и отчетности;

-грамотное оформление первичной документации;

-ведение регистров бухгалтерского учета;

-грамотное отражение на счетах бухгалтерского учета и в финансовой отчетности доходов и расходов предприятия.

2.Определение налогооблагаемой прибыли предприятия:

-расчет совокупного годового дохода;

-отражение в учете вычетов;

-расчет налогооблагаемого дохода предприятия.

3.Отражение доходов и расходов в налоговой отчетности предприятия [17, с.398].

Получение прибыли является основной целью предпринимательской деятельности организаций, занятых во всех отраслях народного хозяйства и независимо от организационно-правовой формы [41, с.165]. Прибыль является одной из разновидностей финансового результата (другим является убыток), который формируется на счетах учета продаж и учета прочих доходов и расходов.

С учетом классификации доходов и расходов в Плане счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденном приказом Минфина РФ от 31 октября 2000г. № 94н (в ред. от 08.11.2010 № 142н), выделены следующие счета для обобщения информации о доходах и расходах организации:

-счет 90 «Продажи» - для определения финансового результата по доходам и расходам от обычных видов деятельности;

-счет 91 «Прочие доходы и расходы» - для определения финансового результата от прочих доходов и расходов (кроме чрезвычайных);

-счет 99 «Прибыли и убытки» - используется для обобщения информации о формировании конечного результата деятельности организации в отчетном году, в том числе и учета чрезвычайных доходов и расходов.

Финансовый результат хозяйственной деятельности определяется показателем прибыли или убытка, формируемым в течение календарного года. Формирование итогов финансового результата за отчетный год осуществляется накопительным путем в течение отчетного года на счете 99 «Прибыли и убытки» в виде остатка, отражающего прибыль (по кредиту счета) либо убыток (по дебету счета). По завершении первого квартала на счете 99 проводится промежуточный итог финансового результата за первый квартал, по завершении второго квартала – за полугодие, по завершении третьего квартала – за 9 месяцев отчетного года и по завершении четвертого квартала формируется итоговый финансовый результат за весь отчетный год [32, с.191].

Конечный финансовый результат организации складывается под влиянием:

а) финансового результата, полученного от продажи продукции, товаров, работ, услуг, а также от хозяйственных операций, составляющих предмет деятельности организации;

б) финансового результата от продажи основных средств, нематериальных активов, материалов и другого имущества (части прочих доходов и расходов);

в) финансового результата от прочих доходов и расходов [18, с.13].

Различие между этими составными частями прибыли или убытков состоит в том, что финансовый результат от продажи продукции (работ, услуг) первоначально определяют по счету 90 «Продажи». Со счета 90 прибыль или убыток обычной деятельности списывается на счет 99 «Прибыли и убытки. Финансовый результат от продажи имущества, прочие доходы и расходы вначале отражают на счете 91 «Прочие доходы и расходы», с которого затем ежемесячно списывают на счет 99.

Кроме того, по дебету счета 99 отражают начисленные платежи на прибыль и суммы причитающихся налоговых санкций в корреспонденции со счетом 68 «Расчеты по налогам и сборам». Платежи по перерасчетам по налогу на прибыль также отражаются на счетах 99 и 68 [29, с.531].

По окончании отчетного года счет 99 «Прибыли и убытки» закрывается. Заключительной записью декабря сумму чистой прибыли списывают с дебета счета 99 в кредит счета 84 «Нераспределенная прибыль (непокрытый убыток)». Сумма убытка списывается с кредита счета 99 в дебет счета 84.

Конечный финансовый результат организации за отчетный период выражается в виде чистой прибыли к распределению, которая образуется после вычета из совокупных доходов организации экономически обоснованных результатов. Ими являются в силу приоритетности признания и исполнения обязательств организации перед третьими лицами (кредиторами, бюджетом, поручителями) обязательства, образующие дополнительные расходы организации:

-штрафы и пени, начисленные налоговыми органами;

-штрафы, пени и неустойки в пользу коммерческих организаций за - неисполнение или ненадлежащее исполнение обязательств по договорам;

-суммы повышенных процентных платежей за нарушение условий кредитного договора;

-обязательства по условиям договора залога, поручительства и т.п.

По окончании календарного отчетного года от суммы фактической бухгалтерской прибыли, полученной организацией за отчетный год, в первоочередном порядке производят окончательный расчет причитающейся бюджету суммы налога на прибыль по установленной ставке с учетом корректировок отчетной прибыли до уровня налогооблагаемой. Авансовое использование прибыли текущего отчетного года на нужды организации, кроме авансовых платежей налога на прибыль и уплату штрафных налоговых и приравненных к ним санкций за покрытие налоговых правил налогообложения, не предусмотрено [16, с.375].

Аналитический учет по счету 99 должен обеспечить формирование данных, необходимых для составления отчета о финансовых результатах.

При формировании финансового результата (прибыли или убытка) в бухгалтерском учете находят отражение все виды доходов и расходов организации, а для целей налогового учета учитываются не все полученные доходы и не все понесенные организацией расходы. Это вызвано тем, что состав затрат, включаемых в себестоимость продукции и учитываемых при налогообложении прибыли, определяются не правилами бухгалтерского учета, а налоговым законодательством (т.е. правилами налогового учета) [14, с.21]. Как указано в ст. 313 НК РФ, налоговый учет – это система обобщения информации для определения налоговой базы по налогу на прибыль на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным Налоговым кодексом Российской Федерации. Главная задача налогового учета – сформировать полную и достоверную информацию о том, как учтена для целей налогообложения каждая хозяйственная операция. Порядок ведения налогового учета устанавливается в учетной политике для целей налогообложения исходя из принципа последовательности применения норм и правил учета от одного налогового периода к другому [13, с.10].

Предприятия, уплачивающие налог на прибыль (НП), организуют систему налогового учета самостоятельно на основе регистров бухгалтерского учета или специально сформированных регистров налогового учета (Гл.25 НК РФ). Ими могут быть накопительные ведомости, справки – расшифровки, специальные расчеты. Информация налоговых регистров служит для составления декларации по налогу на прибыль. Формирование налоговой отчетности можно рассмотреть на схеме (Рисунок 1.2).

┌───────────────────┐ ┌────────────────────┐ ┌────────────────────┐

│Первичные документы├────>│ Регистры налогового├────>│Налоговая отчетность│

│ │ │ учета │ │ │

└───┬───────────────┘ └──────────┬─────────┘ └────────────────┬───┘

│ ┌──────────┴───────────┐ │

│ ┌──────────────────┴─────────┐ ┌──────────┴─────────────────┐ │

│ │ Созданные самостоятельно │ │Автоматизированные

бухгалтерские программы │

│ └──────────────────┬─────────┘ └──────────-─────────────────┘ │

\│/ │ │

┌───┴────────────────┐ │ \│/

│ Накладные на │ │ ┌──────┴───┐

│отгрузку и получение│ │ │ Налоговая│

│ продукции, товаров,│ ├ │декларация│

│ материалов; │ │ │ по НДФЛ │

│ приходныеи │ │ └──────────┘

│ расходные кассовые│ │

│ ордера; платежные│ ├───────────────────────────────┐

│ поручения; акты │ │ Налоговые регистры │ ┌──────────┐

│ выполненных работ, │ │ организаций - плательщиков │ │ Налоговая│

│ услуг и т.п. ├.-.>│ налога на прибыль для учета ├.-.>│декларация│

│ │ . │ всех доходов и расходов, │ . │ по налогу│

│ │ . │ в том числе принимаемых │ . │на прибыль│

│ │ . │ для целей налогообложения │ . │ │

└──────────.─────────┘ . └───────────────.───────────────┘ . └─────.────┘

. . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

┌───────────────────.────────────┐ ┌────────────────.───────────────┐

│Информация о доходах и расходах,│ │Информация о доходах и расходах,│

│ полученных и произведенных │ │ принимаемых для целей │

│ налогоплательщиком │ │ налогообложения │

└───────────────────.────────────┘ └────────────────.───────────────┘

. . . . . . . . . . . . . . . . .

┌───────────────────────.────────────────────────┐

│Информационно-аналитическое содержание регистров│

│ налогового учета и налоговой отчетности │

└────────────────────────────────────────────────┘

----> - взаимосвязь первичной документации, учетных регистров и отчетности в налоговом учете;

-- -> - процесс формирования налоговой отчетности индивидуальным предпринимателем;

-.-.> - процесс формирования налоговой отчетности малым предприятием;

..... - информационное наполнение первичной документации, учетных регистров

и отчетности при традиционном режиме налогообложения.

Рис.1.2 Формирование налоговой отчетности при традиционном режиме

налогообложения и ее информационное наполнение

В связи с этим, с 1 января 2003 г. было введено в действие Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02 (далее – ПБУ 18/02), основной целью которого является установление альтернативного механизма расчета величины налоговой базы по налогу на прибыль организаций на основе данных бухгалтерского учета. Положение может не применяться субъектами малого предпринимательства и некоммерческими организациями.

Путем определения разницы между бухгалтерской прибылью (убытком) и налогооблагаемой прибылью (убытком) становится возможным выявление различия налога на бухгалтерскую прибыль (убыток), признанного в бухгалтерском учете, и налога на налогооблагаемую прибыль, сформированного в бухгалтерском учете и отраженного в налоговой декларации по налогу на прибыль. После установления этого различия осуществляют корректировку величины налога на прибыль, исчисленной от бухгалтерской прибыли, до величины налога на прибыль, которую организация должна уплатить в бюджет [20, с.14].

В ПБУ 18/02 были введены новые понятия и объекты бухгалтерского учета такие как постоянные налоговые обязательства и активы, бухгалтерская прибыль (убыток), налогооблагаемая прибыль (убыток) и др.

Перечень вычитаемых и налогооблагаемых временных разниц с соответствующими комментариями приведен в приложениях 2 и 3.

По Плану счетов постоянные налоговые обязательства (активы) отражаются в бухгалтерском учете по дебету (кредету) счета 99 «Прибыли и убытки» (на отдельном субсчете, например, на субсчете «Постоянное налоговое обязательство», на субсчете «Постоянный налоговый актив») в корреспонденции с кредитом (дебетом) счета 68 «Расчеты по налогам и сборам» счетов (пояснения к счету 99 «Прибыли и убытки».

Временные разницы при формировании налогооблагаемой прибыли приводят к образованию отложенного налога на прибыль – сумма, которая оказывает влияние на величину налога на прибыль, подлежащего уплате в бюджет в следующем отчетном или в последующих отчетных периодах.

Постоянные налоговые обязательства (активы), отложенные налоговые активы и отложенные налоговые обязательства учитываются при формировании текущего налога на прибыль, признаваемого в соответствии с ПБУ 18/02 налогом на прибыль для целей налогообложения [35, с.13]. Для определения текущего налога на прибыль должна определятся текущая прибыль на основе корректировки бухгалтерской прибыли (убытка). Для этой цели ПБУ 18/02 ввело новый объект бухгалтерского учета – условный расход (условный доход) по налогу на прибыль, под которым понимается сумма налога на прибыль, определяемая исходя из бухгалтерской прибыли (убытка) и отраженная в бухгалтерском учете независимо от суммы налогооблагаемой прибыли (убытка) [33, с.12].

В бухгалтерской отчетности текущий налог на прибыль должен быть отражен по строке 2410 «Текущий налог на прибыль» отчета о финансовых результатах [36, с.17].

В отчете о финансовых результатах величина условного расхода (условного дохода) по налогу на прибыль непосредственно не отражается.

На основании полученных данных формируется чистая прибыль (убыток) отчетного периода, которая отражается по строке 2400 отчета о финансовых результатах и исчисляется в виде разницы между суммой прибыли до налогообложения (бухгалтерской прибыли или убытка) и суммой условного расхода (условного дохода) по налогу на прибыль, скорректированного на сумму постоянных налоговых обязательств (активов).

При отсутствии постоянных разниц, вычитаемых временных разниц и налогооблагаемых временных разниц, которые влекут за собой возникновение постоянных налоговых обязательств (активов), отложенных налоговых активов и обязательств, условный расход (условный доход) по налогу на прибыль будет равен текущему налогу на прибыль [34, с.11].

Из всего выше изложенного видно, что могут возникать трудности при ведении бухгалтерского и налогового учета. Неправильное отражение операций, связанных с формированием финансового результата приводит к искажению информации и делает финансовый результат не достоверным.

StudFiles.ru

Читайте также

![Определение типа финансовой ситуации Определение типа финансовой ситуации]() Определение типа финансовой ситуации

Определение типа финансовой ситуации![Значение отчета о финансовых результатах Значение отчета о финансовых результатах]() Значение отчета о финансовых результатах

Значение отчета о финансовых результатах![Основные финансовые термины и определения Основные финансовые термины и определения]() Основные финансовые термины и определения

Основные финансовые термины и определения- Актив определение

![Аренда определение Аренда определение]() Аренда определение

Аренда определение![Акт определение Акт определение]() Акт определение

Акт определение![База данных определение База данных определение]() База данных определение

База данных определение![Болезнь определение Болезнь определение]() Болезнь определение

Болезнь определение![Власть определение Власть определение]() Власть определение

Власть определение![Важным значением финансового контроля является Важным значением финансового контроля является]() Важным значением финансового контроля является

Важным значением финансового контроля является![Выберите один из вариантов определения бытия Выберите один из вариантов определения бытия]() Выберите один из вариантов определения бытия

Выберите один из вариантов определения бытия![Генетическое определение пола кратко Генетическое определение пола кратко]() Генетическое определение пола кратко

Генетическое определение пола кратко

Определение типа финансовой ситуации

Определение типа финансовой ситуации Значение отчета о финансовых результатах

Значение отчета о финансовых результатах Основные финансовые термины и определения

Основные финансовые термины и определения Аренда определение

Аренда определение Акт определение

Акт определение База данных определение

База данных определение Болезнь определение

Болезнь определение Власть определение

Власть определение Важным значением финансового контроля является

Важным значением финансового контроля является Выберите один из вариантов определения бытия

Выберите один из вариантов определения бытия Генетическое определение пола кратко

Генетическое определение пола кратко