Коэффициент автономии: понятие, трактовка, расчет

Перед тем как вкладывать свои сбережения в тот или иной проект, любой инвестор захочет предварительно проанализировать основные экономические показатели как за отчетный период, так и за планируемый. В их число непременно входит коэффициент автономии, который нередко называют еще коэффициентом финансовой устойчивости (независимости, собственности, левериджа, equity ratio). Без него не обходится любой аудит хозяйственной деятельности, так что он по праву давно уже считается классическим индикатором, который обязательно учитывают при составлении любого бизнес-плана.

Что показывает коэффициент автономии

Этот индикатор позволяет получить ясное представление о том, как сильно зависит предприятие от кредиторов. Чем меньше коэффициент автономии, тем ниже финансовая устойчивость, и наоборот. Без кредита в бизнесе обойтись, конечно, можно, но такое случается довольно редко. Ведь при старте и расширении деятельности или при продолжительном капитальном переоснащении производственных мощностей часто требуется довольно большая сумма средств, которая не у каждого есть в наличии. С этой точки зрения отсутствие заемных средств может привести к потере конкурентоспособности или технологическому отставанию от лидеров рынка. Поэтому, если коэффициент автономии показывает 0, это еще не значит, что дела у фирмы идут отлично. А на что же тогда ориентироваться? Для того чтобы оценить финансовую автономию фирмы, принято сравнивать расчетные значения с отечественными и зарубежными нормативами. Наши экономисты считают, что оптимальное значение лежит в диапазоне 0,6-0,7. А в мировой практике фигурирует интервал 0,3-0,4. Такая разница объяснится тем, что на Западе очень большое значение в бизнесе имеет репутация и своевременное исполнение перед кредиторами своих обязательств.

Как рассчитывается коэффициент финансовой автономии

Формула расчета данного индикатора предельно проста: все, что нужно сделать - это найти отношение собственного капитала к суммарным активам фирмы:

Ка = Ск/Са, где

Ск – суммарный капитал, источником которого является сумма строк 490, 640, 650 бухгалтерского баланса;

Са – суммарные активы, которые указываются в строке 700 формы 1 (бухгалтерский баланс).

Если полученное значение меньше 0,5 – это говорит о том, что фирма испытывает определенные трудности с оборотными средствами, а для инвестора это говорит о риске неплатежеспособности, а значит, о возможной потере инвестиций.

Нюансы

Следует учитывать, что в зависимости от отрасли и месторасположения предприятия коэффициент автономии может варьироваться, поэтому его всегда следует рассматривать в динамике или в сравнении с аналогичным показателем фирм-конкурентов. Чем выше фондоемкость производства, тем больше предприятие зависит от долгосрочных источников поступления средств, и следовательно, доля его собственного капитала должна быть достаточно высока. И наоборот, если в себестоимости высок удельный вес сырья и материалов, то в этом случае коэффициент автономии вполне может быть ниже нормативного.

syl.ru

Коэффициент независимости (автономии)

Коэффициент финансовой независимости - финансовый коэффициент, равный отношению собственного капитала и резервов к сумме активов предприятия. Данными для его расчета служитбухгалтерский балансорганизации.

Коэффициент финансовой независимости показывает долю активов организации, которые покрываются за счет собственного капитала(обеспечиваются собственными источниками формирования). Оставшаяся доля активов покрывается за счет заемных средств.

Инвесторы и банки, выдающие кредиты, обращают внимание на значение этого коэффициента. Чем выше значение коэффициента, тем с большей вероятностью организация может погасить долги за счет собственных средств. Чем больше показатель, тем независимее предприятие.

Коэффициент финансовой зависимости

Коэффициент финансовой зависимости - показатель, который является обратным к коэффициенту финансовой независимости, он определяется отношением общей величины финансовых ресурсов к сумме источников собственных средств.

Коэффициент финансовой зависимости - показывает, в какой степени организация зависит от внешних источников финансирования, сколько заемных средств привлекла организация на 1 руб. собственного капитала. Он показывает также меру способности организации, ликвидировав свои активы, полностью погасить кредиторскую задолженность.

Коэффициент манёвренности собственных средств

Коэффициент маневренности собственных средств - коэффициент равный отношению собственных оборотных средств компании к общей величине собственных средств. Данными для его расчета служит бухгалтерский баланс.

Коэффициент маневренности собственных средств показывает, способность предприятия поддерживать уровень собственного оборотного капитала и пополнять оборотные средства в случае необходимости за счет собственных источников.

Коэффициент финансового риска

Коэффициент финансового риска - показывает соотношение заемных средств и суммарной капитализации и характеризует степень эффективности использования компанией собственного капитала. Он позволяет определить, насколько велика зависимость деятельности компании от заемных средств.

Этот коэффициент является важным для инвесторов, рассматривающих данную компанию как вложение своих средств.Их привлекают компании с преобладанием собственного капитала. Однако доля заемных средств не должна быть слишком низкой, так как это уменьшит долю их собственной прибыли, которую они получат в виде процентов.

Коэффициент финансовой устойчивости организации

Коэффициент финансовой устойчивости - коэффициент равный отношению собственного капитала и долгосрочных обязательств к валюте баланса. Данными для его расчета служит бухгалтерский баланс.

Коэффициент финансовой устойчивости показывает, какая часть актива финансируется за счет устойчивых источников, то есть долю тех источников финансирования, которые организация может использовать в своей деятельности длительное время.

Ликвидность и платежеспособность

Ликвидностьиплатежеспособностьотносятся к критериям финансовой устойчивости. Для расчета этих показателей используют три основных метода:

-

Анализ ликвидности активов (имущества)

-

Анализ ликвидности баланса (группировка статей баланса по их ликвидности и анализ их взаимосвязи в Активе и Пассиве)

-

Анализ ликвидности организации, её платежеспособности на основе показателей (коэффициентов

Таким образом, коэффициенты финансовой устойчивости предприятия - это показатели, которые наглядно демонстрируют уровень стабильности предприятия в финансовом плане.

1.2 Методы оценки финансовой устойчивости банка

Основная цель деятельности коммерческого банка это получение максимальной прибыли при обеспечении устойчивого длительного функционирования и прочной позиции на рынке. Размер полученной прибыли или убытка концентрированно отражает в себе результаты всех его активных и пассивных операций.

Современная банковская система – это сфера многообразных услуг своим клиентам – от традиционных депозитно-ссудных и расчетно-кассовых операций, определяющих основу банковского дела, до новейших форм денежно-кредитных и финансовых инструментов, используемых банковскими структурами. Реализуя банковские операции, достигая их слаженности и сбалансированности, коммерческие банки, обеспечивают тем самым свою устойчивость и надежность в системе рыночных отношений.

Все аспекты и сферы деятельности коммерческих банков объединяются единой стратегией управления банковским делом, цель которой – достижение доходности и ликвидности. Это интегрированные критерии оценки эффективности и надежности работы коммерческих банков, зависящие как от проводимой ими политики, связанной с привлечением денежных ресурсов, так и от политики прибыльного размещения банковских средств, в сферах кредитно – инвестиционных систем.

Финансовая устойчивость банка характеризуется составом и размещением средств, структурой их источников, способностью данного финансового учреждения погашать свои обязательства в срок и в полном объеме.

Национальная методика оценки финансовой устойчивости коммерческих банков РФ разработана Центробанком РФ и приведена в Указании Центрального банка РФ от 30.04.2009 № 2005-У «Об оценке

экономического положения банков».(сноска )

УКАЗАНИЕ ЦБ РФ от 12.11.2009 N 2332-У "О ПЕРЕЧНЕ, ФОРМАХ И ПОРЯДКЕ СОСТАВЛЕНИЯ И ПРЕДСТАВЛЕНИЯ ФОРМ ОТЧЕТНОСТИ КРЕДИТНЫХ ОРГАНИЗАЦИЙ В ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ"

Зарегистрировано в Минюсте РФ 16 декабря 2009 г. N 15615

Согласно данному Указанию, экономическое положение банков определяется на основе анализа таких факторов, как капитал; активы; ликвидность; соблюдение обязательных нормативов и лимитов, установленных Банком России: качество управления; прозрачность структуры собственности. Оценка экономического положения банков осуществляется территориальными учреждениями Банка России путем отнесения банка к одной из пяти классификационных групп:

-

группа 1:банки, в деятельности которых не выявлены текущие трудности, все факторы оцениваются как «хорошие», структура собственности признается прозрачной либо достаточно прозрачной. К группе 1 не могут быть отнесены банки при наличии хотя бы одного основания для отнесения их к иной классификационной группе;

-

группа 2: банки, не имеющие текущих трудностей, но в деятельности которых выявлены недостатки, которые в случае их неустранения могут привести к возникновению финансовых проблем в ближайший год: не соблюдается хотя бы один из обязательных нормативов (за исключением норматива достаточности собственных средств (капитала) банка Н1) по совокупности за 6 и более операционных дней в течение хотя бы одного из месяцев отчетного квартала; если имеется хотя бы одно основание для отнесения банка в группы 3-5; основные факторы за исключением структуры собственности признаются как «удовлетворительные»;

-

группа 3: банки, имеющие недостатки в деятельности, неустранение которых в ближайший год может привести к возникновению ситуации, угрожающей законным интересам их вкладчиков и кредиторов: капитал, активы или ликвидность оцениваются как «сомнительные» либо доходность как «сомнительная» или «неудовлетворительная»; структура собственности оценивается как непрозрачная; качество управления признается «сомнительным»; не соблюдается 4 и более месяцев в течение последних полугода хотя бы один из обязательных нормативов по совокупности за 6 и более операционных дней в течение каждого месяца (за исключением норматива достаточности собственных средств (капитала) банка Н1); действуют ограничения и (или) запреты на осуществление отдельных банковских операций, предусмотренных лицензией на осуществление банковских операций, и (или) запрет на открытие филиалов; банки имеют хотя бы одно основание для отнесения их к группам 4-5;

-

группа 4: банки, финансовая устойчивость которых создает реальную угрозу интересам вкладчиков и кредиторов и стабилизация которой предполагает осуществление мер со стороны органов управления и акционеров (участников) банка: капитал активы или ликвидность оценены как «неудовлетворительные»; качество активов оценивается как «неудовлетворительное»; не соблюдается норматив достаточности собственных средств (капитала);

группа 5: банки, финансовое состояние которых при непринятии мер органами управления и (или) акционерами (участниками) банка приведет к прекращению деятельности этих банков на рынке банковских услуг: основания для осуществления мер по предупреждению несостоятельности (банкротства). Методики оценки финансовой устойчивости банка

В банковской практике существует два основных подхода к оценке деятельности коммерческих банков: на основе определения рейтинга и анализа системы коэффициентов.

Для определения устойчивости, а чаще всего надежности, используются разнообразные методики составления банковских рейтингов. Среди государственных рейтинговых систем оценки устойчивости банков широкую известность в России получила система «CAMEL».

Данная методика, базируется на определении качества базовых составляющих деятельности коммерческих банков как капитал, активы, менеджмент, доходность (прибыльность), ликвидность, чувствительность к рыночным рискам.

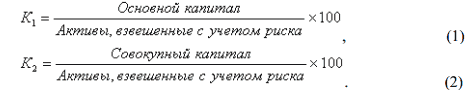

Анализ капитала в данной методике определяет достаточность собственных средств банка, обеспечивающим платежеспособность банка в случае реализации рисковой ситуации. Основную маркирующую роль играют: коэффициент достаточности основного капитала (К1) и коэффициент достаточности совокупного (основного и дополнительного) капитала (К2):

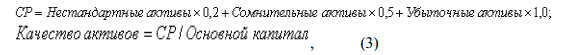

Далее определяется абсолютная величина совокупного риска активов (СР), которая характеризует основной показатель качества активов:

Существуют и показатели отношения активов по степени рисков к совокупной величине активов; доля просроченных и сомнительных ссуд в общем объеме ссуд.

Доходность связана с определением эффективности деятельности финансовой организации.

Оценка уровня прибыльности осуществляется, в первую очередь, с помощью коэффициента прибыльности:

Нормативный размер коэффициента относится по группам банка в зависимости от величины активов. Для окончательного анализа финансовой устойчивости проводится анализ структуры доходов и расходов банка.

Традиционно оценка финансовой устойчивости банка предполагает использование определенного набора показателей, которые в нашем случае могут быть сгруппированы следующим образом:

1.Показатели достаточности капитала;

2.Показатели ликвидности;

3.Показатели, характеризующие качество пассивов;

4.Показатели, характеризующие качество активов;

5.Показатели прибыльности.

На практике для оценки данных показателей применяется достаточно большое количество коэффициентов. Поэтому возникает задача выбора из существующего множества коэффициентов только тех, которые оказывают наибольшее влияние на финансовую устойчивость банка. Выбор коэффициентов должен опираться не на субъективные суждения аналитиков, а на установление строгой зависимости от этих факторов финансового состояния банков. Поэтому, не пытаясь изобретать новые коэффициенты для оценки ликвидности, прибыльности, достаточности капитала, качества активов пассивов, в работе проведено исследование наиболее часто встречающихся в различных методиках коэффициентов по выбранным показателям устойчивости банков.

Для оценки финансовой устойчивости организации на практике применяют следующие коэффициенты финансовой устойчивости:

Коэффициент автономии (финансовой независимости).

Этот коэффициент характеризует зависимость организации от внешних займов. Чем ниже значение этого коэффициента, тем больше займов у организации и тем выше риск неплатежеспособности. Данный коэффициент рассчитывается по формуле:

КА = собственный капитал / валюта баланса

Считается, что нормальное минимальное значение коэффициента автономии должно быть равно 0,5. Это ограничение означает, что все обязательства организации могут быть покрыты за счет собственных средств организации. Выполнение указанного ограничения очень важно для текущих и потенциальных кредиторов организации. Рост коэффициента автономии во времени свидетельствует об увеличении финансовой независимости и, как следствие, повышает гарантии погашения организацией своих обязательств.

Коэффициент достаточности капитала

Данный коэффициент показывает, насколько вложения банка в рискованные активы защищены собственным капиталом.

Порядок расчета данного коэффициента имеет следующий вид:

(Капитал / Активы, взвешенные с учетом риска) * 100 %

Считается, что рекомендуемое значение данного коэффициента должно быть 10 %.

Коэффициент стабильности ресурсной базы

Рассчитывается по формуле

((Суммарные обязательства – Обязательства до востребования) / суммарные обязательства) * 100 %

Нормой является данный коэффициент в размере 70 %

Стабильность ресурсов банка напрямую определяет его способность размещать свои средства в наиболее доходные активы и, соответственно, получать по ним прибыль. Отсюда следует, что качественное совершенствование структуры депозитной базы должно проходить в направлении увеличения доли менее дорогостоящих инструментов - срочных депозитов, поддерживающих ликвидность баланса, при уменьшении доли дорогостоящих межбанковских кредитов и дешевых, но совершенно непредсказуемых по своему поведению во времени депозитов до востребования.

Коэффициент маневренности. Данный коэффициент показывает, какая часть собственных средств организации находится в мобильной форме, позволяющей относительно свободно распоряжаться ими. Этот коэффициент рассчитывается по формуле:

КМ = СОС / собственный капитал = (собственный капитал — внеоборотные активы) / собственный капитал

Рекомендуемое значение: 0,5. Чем выше значение данного коэффициента, тем лучше финансовое состояние организации.

Коэффициент имущества производственного назначения. Этот коэффициент позволяет оценить структуру средств организации. Он рассчитывается по формуле:

КИПН = (основные производственные средства + капитальные вложения + нематериальные активы + запасы) / валюта баланса.

Нормальным считаются следующие значения данного коэффициента: КИПН 0,5. Если значение данного показателя спускается ниже рекомендованного минимума, то целесообразно рассмотреть вопрос привлечения долгосрочных заемных средств для увеличения имущества производственного назначения, если нет возможности осуществить данное увеличение за счет собственных средств

Коэффициент эффективности использования активов.

Рассчитывается следующим образом:

(Активы, приносящие доход / суммарные активы) * 100 %

Размер доходных активов должен быть достаточен для безубыточной работы банка. Нормальным считается, если доля доходных активов составляет не менее 65 %, либо ниже, но при условии, что доходы банка превышают его расходы.

Низкий уровень данного показателя (ниже 65 %) может свидетельствовать о преобладании в структуре вложений коммерческих банков неработающих активов, где основную долю на сегодняшний день занимают остатки средств на корреспондентских счетах. Данный факт следует рассматривать неоднозначно, то есть как положительно, так и отрицательно: повышается устойчивость банков с точки зрения ликвидности, но при этом снижается устойчивость, так как уровень доходности достаточно низок. Кроме того, низкое значение данного коэффициента может говорить о невыполнении банками в должной степени своей основной функции – удовлетворение потребностей экономики и населения в кредитных ресурсах.

Коэффициент качества ссудной задолженности

Имеет следующую формулу:

((Ссудная задолженность – расчетный РВПС) / ссудная задолженность) * 100 %

При оценке кредитной деятельности банков важной является качественная характеристика кредитного портфеля банка. Для этого рассчитывается коэффициент качества ссудной задолженности, который показывает уровень безрисковых вложений в кредитование (без учета размера расчетного РВПС) в общей сумме ссудной задолженности. Данный коэффициент определяет степень квалифицированности подходов при управлении кредитным портфелем банка для сохранения устойчивого положения. Оптимальный уровень коэффициента качества ссудной задолженности равен 99 %. Чем больше данный показатель, тем лучше качество кредитного портфеля коммерческого банка.

Коэффициент покрытия процентов. Данный коэффициент характеризуют степень защищенности кредиторов от невыплаты процентов за предоставленный кредит и показывают сколько раз в течение отчетного периода организация заработала средства для выплаты процентов по займам. Этот показатель также дает возможность определить допустимый уровень снижения прибыли, используемой для выплаты процентов.

Этот коэффициент рассчитывается по формуле:

КПП = прибыль до налогов и процентов покредитам / проценты по кредитам

Коэффициент накопления собственного капитала. Данный коэффициент характеризует долю заработанной прибыли, направляемую на развитие основной деятельности. Этот коэффициент рассчитывается по формуле:

КНСК = (Резервный капитал + нераспределенная прибыль) / собственный капитал

Во время проведения мероприятий по анализу финансовой устойчивости в банковской сфере требуется учесть следующее: потоки денежных средств и ресурсов, которые влияют на соответствующую работу банка с наибольшей экономичностью и эффектом в виде достижения прибылей.

Для получения дохода в процентном соотношении соответственно по всем имеющимся видам кредитов, которые выданы в пользование и купонным бумагам высокой ценностной стоимости, и дополнительно к этому дополнительных денежных средств и вложений в:

виде дивидендов согласно акций и дисконтных вексельных исчислений;

виде различного рода изменчивой стоимости векселей, облигаций и других ценных бумаг;

виде выплаты необходимого числа процентов по привлечении ресурсов различного рода ценности;

виде новых ресурсов, над привлечением которых необходима кропотливая работа банковского учреждения в целом;

виде котировок, которые приводят к долгосрочному изменению оцениваемой стоимости денежных средств, выражаемых в ценных бумагах, которое бывает, вызвано требованиями к их необходимой реализации и пунктуальности в реализации взятых обязательств либо же отправки денежной массы и перевода её в безналичные формы платежей и расчётов.

Основным шагом, в соответствии с которым определятся величина уровня стойкости каждого конкретного рассматриваемого банка, есть проведение аналитической работы в сочетании с комплексными маркетинговыми исследованиями банковской среды в целом.

Анализ финансовой устойчивости банка – неоднозначно трактуемое понятие. Логично делать акцент на понимании финансового анализа как на деятельности по преодолению информационной диспропорции между внешними пользователями и инсайдерами банка.

1.3 Анализ ликвидности как метод оценки финансовой устойчивости банка

Один из методов определения финансовой устойчивости коммерческого банка осуществляется посредством анализа его ликвидности.

Ликвидность коммерческого банка, это возможность использования некоего актива банка в качестве наличных денежных средств или быстрого его превращения в таковые, а также способность актива сохранить при этом свою номинальную стоимость неизменной.

Исходя из этого, коммерческий банк считается ликвидным, если сумма его наличных средств и других ликвидных активов, а также возможность мобилизовать средства из других источников, достаточны для своевременного погашения долговых и финансовых обязательств. Кроме того, для удовлетворения практически любых непредвиденных нужд или в чрезвычайных обстоятельствах банк должен иметь достаточный ликвидный резерв, способный защитить свою дееспособность и конъюнктурную устойчивость. В мировой практике банковского дела, включая банковскую систему Российской Федерации, для оценки реального состояния ликвидной устойчивости коммерческих банков широко применяются различные критерии оценки уровня ликвидности, основанные в большинстве своем на общем экономическом понятии запаса наличных денежных средств, либо ликвидных резервов. Исходя из законодательно установленных полномочий в области денежно-кредитного регулирования, в целях обеспечения устойчивого функционирования банковской системы в целом, Центральный Банк Российской Федерации установил в 2007 году, следующие виды нормативов ликвидности коммерческих банков.

Норматив общей ликвидности банка:

ЛАт

Н5= -------- х 100% (1.3.1.)

А-Ро

где ЛАт - ликвидные активы;

А - общая сумма всех активов по балансу банка;

Ро - обязательные резервы кредитной организации (счета 30202, 30204). Значение норматива Н5 рекомендовано поддерживать на уровне не ниже 20%.

Соотношение суммы ликвидных активов (ЛАт) к сумме обязательств банка по счетам до востребования (ОВ) (текущая ликвидность):

ЛАт

Н3= ------- х 100% (1.3.2.)

ОВт

где ОВт - обязательства банка по счетам до востребования, депозиты с

истекающим сроком до одного месяца, кредиты, полученные от других банков, со сроком погашения в течение 30 дней, гарантии и поручительства, выданные банком, со сроком использования обязательств в течение ближайших 30 дней.

Минимально допустимый уровень норматива Н3 устанавливается Центральным Банком России в пределах 70%.

Данный норматив показывает, в какой мере ликвидная часть активных средств обеспечивает (страхует) обязательства банка по наиболее мобильной, по вероятности изъятия части общих вкладов, то есть счетам до востребования, вкладчики которых могут востребовать свои средства в любое время.

Соотношение активов банка сроком погашения свыше одного года к обязательствам по депозитным счетам, кредитам, долговым обязательствам на срок свыше года (долгосрочная ликвидность):

Крд

Н4= --------- х 100% (1.3.3.)

К+ОД

где Крд - кредиты выданные банком, размещенные депозиты;

ОД - обязательства банка по депозитным счетам, полученным банком, и обращающиеся на рынке долговые обязательства со сроком погашения свыше одного года.

Центральным Банком России рекомендовано коммерческим банкам устанавливать максимально допустимое значение норматива Н6 на уровне 120%.

В дополнение к нормативу Н3, оценивающему уровень ликвидности по наиболее мобильной части обязательств банка (в пределах 30 дней) норматив Н4 показывает (или устанавливает) обеспеченность ликвидностью другой половины обязательств банка более долгосрочных, превышающих по своему сроку один год.

Нормативом Н4, Центральный Банк России ограничивает свои полномочия в регулировании ликвидности баланса коммерческих банков.

Отношение суммы высоколиквидных активов банка к сумме обязательств по счетам до востребования (мгновенная ликвидность):

ЛАт

Н2= ------- х 100% (1.3.4.)

ОВм

где ЛАм - высоколиквидные активы;

ОВм - обязательства до востребования.

Минимально допустимое значение норматива Н2 устанавливается в размере 20%.

Вместе с тем для банков, не обеспечивших выполнение установленного значения норматива, определяется следующий порядок регулирования их деятельности. Главные управления ЦБ РФ устанавливают квартальные значения норматива Н2 таким образом, чтобы постепенно (равными долями) от фактически сложившегося значения по балансу привести значение данного норматива к 20%. В реальной же практике мирового банковского дела, пока не решен вопрос о всеобъемлющей формуле или наборе нормативов, которыедостаточно точно и стабильно определяли бы потребность коммерческих банков в ликвидных средствах. Необходимая сумма ликвидных средств, отдельно взятого коммерческого банка, как правило, зависит от колебаний общей суммы вкладов и спроса на кредитные ресурсы. В свою очередь, эти колебания, зависят от состояния экономики той или иной страны, в которой постоянно происходят различного рода изменения: программно-целевые, случайные, сезонные, циклические, долговременные и другие.

В процессе эволюционных преобразований социально-экономических систем, совершенствования мировой практики банковского дела, вопрос о ликвидности коммерческих банков получил свое развитие по следующим двум основным направлениям: теория управления активами и теория управления пассивами коммерческих банков. Теория управления активами, как составная часть политики управления ликвидностью коммерческих банков, в настоящее время основывается на трех методологических утверждениях:

-коммерческий банк может сохранять свою ликвидность, если его активы размещены в краткосрочных ссудах и своевременно погашаются заемщиками;

-коммерческий банк может быть ликвидным, если его активы можно переместить, либо продать другим кредиторам или инвесторам за наличные деньги;

-ликвидность коммерческого банка можно планировать, если в основу графика платежей в погашение кредитов положить будущие доходы заемщика.

Следовательно, на банковскую ликвидность можно воздействовать, изменяя структуру сроков погашения кредитов и инвестиций. Теория управления пассивами, основывается, в свою очередь, на следующих двух утверждениях:

-коммерческий банк может решать проблему ликвидности привлечением дополнительных денежных средств, покупая их на рынке (реально данное утверждение нашло свое практическое воплощение в развитии финансовых и денежных рынков);

-коммерческий банк может обеспечить свою ликвидность, прибегая к обширным займам денежных средств.

Основой устойчивого функционирования коммерческих банков в финансово-кредитных системах, является их ликвидность – гарант платежеспособности, а следовательно, исходное и объективно необходимое условие доходности (прибыльности) банковского дела в целом. Банки, оказавшиеся не в состоянии обеспечить ликвидность в некоторых непредвидимых ситуациях, могут оказаться неплатежеспособными, а в итоге, возможно, и банкротами. Вот почему вопрос управления ликвидностью коммерческих банков имеет принципиальное значение и занимает в практике банковского дела одно из первостепенных мест.

По степени снижения уровня ликвидности активов коммерческого банка, на первом месте в балансе стоят наличные деньги, отраженные в статье “Кассовая наличность” или “Касса”. К другим активам по степени снижения уровня их ликвидности относятся: активы, не приносящие проценты банку, остатки на резервных счетах в Центральном Банке России; чеки и платежные документы в процессе инкассирования; остатки на счетах в банках-корреспондентах; активы, связанные с банковскими доходами и расходами, известные под названием “вторичные резервы”. Эти резервы принимают самые разнообразные формы и предназначены для быстрого пополнения обязательных резервов, в случае снижения их законодательно установленного уровня. Вторичные резервы – те ликвидные активы, которые коммерческий банк держит сверх суммы резервов, обязательных по закону. Первой задачей планирования потребностей в ликвидных средствах является управление наличными деньгами, то есть поддержание уровня обязательных резервов и обеспечения суммы денег в кассе банка, достаточной для удовлетворения потребностей клиента. Поскольку кассовые активы не приносят доходов, то задача банка состоит в поддержании суммы кассовой наличности на минимально допустимом уровне. В соответствии с банковским законодательством, коммерческие банки обязаны держать в резервах в центральных банках суммы, равные определенной доли их депозитов. Применительно к банковской системе России, законодательный резерв образуется в Центральном Банке России. В соответствии с действующим законодательством, минимальный размер обязательных резервов, депонируемых в ЦБ РФ с 1 января 2007 года, установлен в следующих размерах:

-по привлеченным средствам юридических лиц в валюте РФ и привлеченным средствам юридических и физических лиц в иностранной валюте – 10%;

-по денежным средствам физических лиц, привлеченным во вклады (депозиты) в валюте Российской Федерации – 7%.

Управляя портфелем активов, коммерческому банку приходится постоянно балансировать между прибыльностью и ликвидностью. В условиях хорошей конъюнктуры и стабильных доходов банк, как правило, осуществляет инвестиции в долгосрочные, сравнительно неликвидные ценные бумаги и кредиты, приносящие относительно небольшую прибыль. Однако в деятельности коммерческого банка могут быть непредвиденные обстоятельства. Например, неожиданное изъятие большой суммы вкладов, может резко снизить общий уровень ликвидности банка, создав критическую ситуацию в его деятельности. Непредвиденными могут быть и такие ситуации, как изменение процентных ставок или цен на ценные бумаги, возможность осуществления сделки на выдачу крупной ссуды с краткосрочным уведомлением и другие случаи.

Все это требует от коммерческого банка, иметь в постоянном наличии другие (кроме обязательных) ликвидные резервы – вторичные резервы, которые можно легко продать, тем самым быстро восстановить снизившийся ниже установленного уровень ликвидности, либо получить средства в необходимых размерах для осуществления непредвиденных расходов, сделок. В этой связи, управление вторичными резервами выступает важной составной частью политики управления ликвидностью коммерческого банка через активы. На современном этапе становления банковской системы России, многие отечественные способы управления финансово-кредитными операциями, еще не получили своего должного организационного, функционального и законодательного оформления и развития; отсутствует пока достаточный диапазон инвестиционных видов ценных бумаг, кредитов и соответствующих рынков. Поэтому формы проведения коммерческими банками России политики управления ликвидностью с помощью активов и вторичных резервов, весьма ограничены, носят эпизодический характер и составляют слишком незначительный удельный вес в общих активных операциях банков.

Известно, что пассив коммерческого банка (правая сторона баланса) содержит данные о банковском капитале по видам источников денежных средств, образующих этот капитал. Главную часть денежных средств, представляют собой банковские пассивы (или обязательства банка), к числу которых относятся депозиты (вклады) и кредиты (займы), полученные банком. С точки зрения обеспечения ликвидности коммерческого банка, выполнение им своих долговых обязательств по возврату вкладов клиентам (в срочном или бессрочном порядке) в наличных деньгах, требует от банка наличие этих денежных средств, либо реальных возможностей быстро превратить некий актив банка в необходимые наличные деньги. Функции обменных операций, в наибольшей степени осуществляют так называемые основные депозиты, вклады до востребования и чековые депозиты, обеспечивая достаточный уровень ликвидности коммерческих банков большинства западных стран. Основные депозиты - депозиты, сделанные хозяйственными агентами – предприятиями, организациями, расположенными и функционирующими в непосредственной близости от коммерческого банка. Чековый депозит – счет, дающий право на выписывание вкладчиком чека, подлежащего обязательному погашению. В результате малого опыта развития отечественной банковской системы и банковского дела, нет пока что научных оснований для выявления закономерностей и, главное, для выработки стратегии управления пассивными средствами, для обеспечения платежеспособности, кредитоспособности и эффективности в деятельности коммерческих банков России в целом.

На современном этапе создания высокоэффективной банковской системы, проблема формирования наращивания уставного фонда (капитала) коммерческих банков имеет главенствующее значение, отодвигая вопросы создания круга клиентуры и расширения банковских услуг, включая управление ликвидностью с помощью пассивов, на второй план. За последние два года, ряд крупных коммерческих банков, существенно продвинулся в акционировании своих капиталов, создав уставный капитал значительных размеров. В числе услуг российских коммерческих банков, которые по экономическому содержанию можно отнести к источникам денежных ресурсов пассивной части баланса, обеспечивающим определенный уровень ликвидности, центральное место в настоящее время занимают расчетно-кассовые и кредитные операции. Такое состояние низкой активности коммерческих банков России в проведении своей политики в управлении ликвидностью с помощью пассивов обусловлено рядом причин, среди которых наиболее характерны следующие:

-ограниченная номенклатура собственных финансовых инструментов коммерческих банков (видов и типов ценных бумаг) акций, облигаций, депозитных и сберегательных сертификатов, векселей, чеков;

-слабо развиты рынки ценных бумаг, ссудных капиталов и денежных ресурсов;

-низкие требования со стороны клиентов под влиянием ряда таких объективных обстоятельств, как либерализация цен и обусловленные ею изменения в основных пропорциях процессов воспроизводства, снижение платежеспособности, развития кризиса платежных расчетов, распад ранее действующих систем производственной и банковской кооперации;

-ограниченные возможности государственных финансовых институтов Центрального Банка России, в содействии пополнения коммерческими банками своих денежных фондов и обеспечения ликвидности за счет управления пассивами баланса.

В соответствии с Инструкцией Центрального Банка РФ № 1 от 01.10.97 «О порядке регулирования деятельности кредитных организаций» для обеспечения требуемого уровня ликвидности в централизованном порядке определены два условия пополнения денежными средствами пассивной части баланса коммерческого банка:

-при временном недостатке у банка ликвидных средств для пополнения обязательных резервов, Центральный Банк может предоставить ему краткосрочный кредит (условия предоставления такого кредита определяется кредитным договором);

-в случае возникновения у коммерческого банка необходимости произвести платежи по своим обязательствам, Центральный Банк может предоставить ему на определенный срок часть ликвидных средств, за счет зарезервированных сумм (при этом в договоре определяются: характер и допустимая частота таких случаев, цели использования этих средств, сроки пополнения требуемых остатков на резервном счете, гарантии и санкции).

StudFiles.ru

Тема: Финансовая отчетность и анализ финансового состояния

10. Назовите разделы бухгалтерского баланса.

11. Что находится в активе и пассиве баланса?

12. Перечислите элементы оборотных активов.

Оборотные активы:

-Запасы

-НДС

-Дебиторская задолженность

-Краткосрочные финансовые вложения

-Денежные средства

13. Назовите источники собственных средств предприятия.

Это средства, находящие отражения в первом разделе пассива баланса предприятия

-Уставный капитал

-Собственные акции

-Переоценка Внеоборотных Активов

-Добавочный капитал

-Резервный капитал

-Нераспределенная прибыль

14. Как рассчитывается величина собственных оборотных средств? Что она показывает?

-Деление оборотных средств на собственные и заемные указывает источники происхождения и формы предоставления предприятию оборотных средств в постоянное или временное пользование.

-Собственные оборотные средства формируются за счет собственного капитала предприятия (уставный капитал, резервный капитал, накопленная прибыль и др.).

-Величина собственных средств может быть рассчитана по алгоритму:

собственный капитал плюс долгосрочные пассивы минус внеоборотные активы

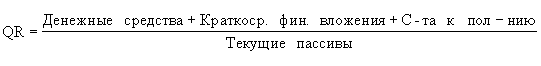

15. Что показывают коэффициенты ликвидности?

-Под ликвидностью предприятия, понимается наличие у него оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств

-Коэффициент текущей ликвидности. Дает общую оценку ликвидности предприятия, показывая сколько рублей оборотных средств (текущих активов) приходится на один рубль текущих краткосрочных обязательств (текущих обязательств):

-Коэффициент абсолютной ликвидности. Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) / Текущие обязательства

16. Назовите коэффициенты ликвидности. Как рассчитывается коэффициент текущей ликвидности (коэффициент срочной ликвидности, коэффициент абсолютной ликвидности)?

Коэффициент текущей ликвидности

Коэффициент срочной ликвидности

Коэффициент абсолютной ликвидности

17. Коэффициент абсолютной ликвидности равен 0,2. Что это означает?

Это означает, что компания может ежедневно делать выплаты в размере минимум 20 % от срочных обязательств. Рекомендательная нижняя граница показателя, приводимая в западной литературе, — 0,2. В российской практике значение данного показателя у большинства компаний варьирует в пределах 0,05 – 0,1

18. Каково рекомендуемое значение коэффициента текущей ликвидности? Прокомментируйте его экономический смысл. Если коэффициент текущей ликвидности равен 1, что это означает?

Значение показателя может значительно варьировать по отраслям и видам деятельности, а его разумный рост в динамике обычно рассматривается как благоприятная тенденция. В западной учетно-аналитической практике приводится критическое значение показателя — 2; однако это лишь ориентировочное значение, указывающее на порядок показателя, но не на его точное нормативное значение.

Дает общую оценку ликвидности предприятия, показывая сколько рублей оборотных средств (текущих активов) приходится на один рубль текущих краткосрочных обязательств (текущих обязательств):

Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета. Значение более 3 может свидетельствовать о нерациональной структуре капитала.

19. Как рассчитывается коэффициент автономии? Каков его экономический смысл?

Коэффициент автономии (коэффициент финансовой независимости) характеризует отношение собственного капитала к общей сумме капитала (активов) организации. Коэффициент показывает, насколько организация независима от кредиторов. Чем меньше значение коэффициента, тем в большей степени организация зависима от заемных источников финансирование, тем менее устойчивое у нее финансовое положение.

Коэффициент автономии = Собственный капитал / Активы

20. Каковы рекомендуемые значения коэффициента автономии?

Общепринятое нормальное значение коэффициента автономии в российской практике: 0,5 и более (оптимальное 0,6-0,7).

21. Какое максимальное значение может иметь коэффициент автономии? Хорошо это или плохо? Аргументируйте.

Коэффициент автономии = Собственный капитал / Активы

И числитель, и знаменатель формулы отражены в бухгалтерском балансе организации, где величина активов всегда равна сумме собственного и заемного капитала организации.

Нормальное значение коэффициента автономии

Общепринятое нормальное значение коэффициента автономии в российской практике: 0,5 и более (оптимальное 0,6-0,7). В мировой практике считается минимально допустимым до 30-40% собственного капитала (0,3). Но в любом случае данный показатель сильно зависит от отрасли, а точнее от соотношения в структуре организации внеоборотных и оборотных активов. Чем больше у организации доля внеоборотных активов (фондоемкое производство), тем больше долгосрочных источников требуется для их финансирования, а значит, больше должна быть доля собственного капитала (выше коэффициент автономии).

Рост коэффициента автономии свидетельствует о том, что организация все больше полагается на собственные источники финансирования. Максимальное значение коэффициента автономии 1, при котором у организации имеется только собственный капитал.

22. Как рассчитывается чистый оборотный капитал? Каков его экономический смысл?

- - разность между величиной текущих активов и текущих обязательств.

ЧОК = СК+ДО – ВА или ЧОК= ОА-КО,

Где :

СК – капитал собственников предприятия (итог раздела III баланса );

ДО - долгосрочные обязательства (итог раздела IV баланса);

ВА – внеоборотные активы (итог раздела I баланса);

ОА – оборотные активы (итог раздела II баланса);

КО – краткосрочные обязательства (итог раздела V баланса).

Характеризует ту часть собственного капитала предприятия, которая является источником покрытия текущих активов предприятия (т.е. активов, имеющих оборачиваемость менее одного года)

23. Как рассчитывается коэффициент финансового рычага? Что он означает?

Коэффициент финансового рычага показывает процент заимствованных средств по отношению к собственным средствам компании.

Коэффициент финансового рычага = Обязательства / Собственный капитал

Оптимальный коэффициент финансового левериджа равный 1. Допустимым может быть и значение до 2

24. Как рассчитываются показатели оборачиваемости активов в днях (оборотных активов, запасов, дебиторской задолженности)

Оборачиваемость активов (asset turnover) – финансовый показатель интенсивности использования организацией всей совокупности имеющихся активов. Данный показатель используется наряду с другими показателями оборачиваемости, такими как оборачиваемость дебиторской задолженности, оборачиваемость кредиторской задолженности, оборачиваемость запасов, для анализа эффективности управления имуществом и обязательствами фирмы.

Расчет (формула):

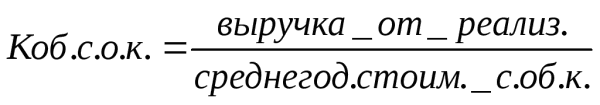

-Оборачиваемость активов (коэффициент) = Выручка / Среднегодовая стоимость активов

-Оборачиваемость активов (в днях) = 365 / Коэффициент оборачиваемости активов

25. Как рассчитываются показатели оборачиваемости собственного капитала, кредиторской задолженности?

Коэффициент оборачиваемости собственного капитала - коэффициент равный отношению объема реализации к среднегодовой стоимости собственного капитала. Данными для его расчета служит бухгалтерский баланс.

Коск=_____Объем реализации продукции____________

Среднегодовая стоимость собственного капитала

Оборачиваемость кредиторской задолженности (accounts payable turnover ratio) – это показатель скорости погашения организацией своей задолженности перед поставщиками и подрядчиками. Данный коэффициент показывает, сколько раз (обычно, за год) фирма погасила среднюю величину своей кредиторской задолженности.

Оборачиваемость кредиторской задолженности (коэффициент) = Покупки / Средняя величина кредиторской задолженности

26. Как рассчитывается продолжительность финансового цикла? Что он означает?

Финансовый цикл представляет собой период, в течение которого денежные средства вовлечены в оборот и не могут быть использованы предприятием произвольным образом. Иначе говоря, финансовый цикл – это период времени между оплатой кредиторской задолженности (аванса) поставщику сырья и поступлением средств от дебиторов за отгруженную продукцию.

ПФЦ = ППЦ + ПОдз – Покз

где

ПФЦ – период финансового цикла, в днях;

ППЦ – период производственного цикла, в днях;

ПОдз – период оборота дебиторской задолженности, в днях;

ПОкз – период оборота кредиторской задолженности, в днях.

27. Как рассчитываются коэффициенты рентабельности (рентабельность собственного капитала, активов и др.). Каков экономический смыл этих показателей?

Коэффициенты рентабельности (Profitability Ratios) - финансовые показатели, характеризующие прибыльность работы компании.

Рентабельность капитала показывает сколько балансовой прибыли получают на единицу вложенного капитала:

где: Рк – рентабельность капитала. %;

БП – балансовая прибыль, ден. ед.;

Рентабельность собственного капитала показывает сколько чистой прибыли получают на единицу собственного капитала:

где: РСК – рентабельность собственного капитала, %;

ЧП – чистая прибыль, ден. ед.;

28. Как рассчитывается рентабельность выручки? Что отражает этот показатель?

Соотношение чистой прибыли компании к выручке компании. Коэффициент рентабельности выручки характеризует эффективность производственной и коммерческой деятельности и показывает, сколько чистой прибыли приходится на единицу выручки.

29. Как рассчитывается прибыль от продаж?

Прибыль от продаж, она же валовая прибыль = Выручка от реализации - Себестоимость реализованного товара.

30. Как рассчитывается величина налогооблагаемой прибыли?

НАЛОГООБЛАГАЕМАЯ ПРИБЫЛЬ (УБЫТОК, УЧИТЫВАЕМЫЙ ПРИ НАЛОГООБЛОЖЕНИИ, НАЛОГОВЫЙ УБЫТОК)

Сумма прибыли (убытка) за период, определяемая в соответствии с правилами, установленными налоговыми органами, в отношении которой уплачивается (возмещается) налог на прибыль.

31. Как рассчитывается величина чистой прибыли?

Чистая прибыль - один из важнейших показателей деятельности любой компании. Она равна разности между общей выручкой и общими расходами (в течение данного отчетного периода). Чем больше значение прибыли, тем лучше, так как прибыль можно реинвестировать в компанию. По прибыли судят о финансовом состоянии компании. Она также помогает при ценообразовании и принятии других решений.

Чистая прибыль — часть балансовой прибыли предприятия, остающаяся в его распоряжении после уплаты налогов, сборов, отчислений и других обязательных платежей в бюджет.

32. Что означает показатель «нераспределенная прибыль»? В какой форме бухгалтерской отчетности его можно найти? На какие цели используется «нераспределенная прибыль»?

Сумма, оставшаяся после вычета из прибыли начисленного с нее налога, называется «чистой прибылью». Эта прибыль является нераспределенной.

Нераспределенная прибыль представляет собой сумму чистой прибыли, которая не была распределена в виде дивидендов между акционерами организации.

Нераспределенная прибыль отчетного года - это часть чистой прибыли, которая не была распределена организацией в отчетном году. Этот показатель отражает конечный финансовый результат деятельности организации в отчетном году.

Право распоряжения нераспределенной прибылью принадлежит собственнику.

Нераспределенная прибыль отчетного года используется на выплату дивидендов учредителям и на отчисления в резервный фонд (при его наличии). В соответствии со своей учетной политикой организация может принять решение об использовании прибыли, оставшейся в распоряжении предприятия, на финансирование своих плановых мероприятий. Эти мероприятия могут носить производственный характер в случае направления денежных средств на развитие и расширение производства, модернизацию используемого оборудования, и непроизводственный характер в случае использования денежных средств на мероприятия социального характера и материальную поддержку работников организации и другие цели, не связанные с производством продукции, либо долгосрочными или финансовыми вложениями организации.

Вывод:

Нераспределенная прибыль может быть направлена на:

1) выплату доходов учредителям и акционерам;

2) прочие выплаты по решению учредителей и акционеров (на выполнение социальных программ, на благотворительные цели);

3) формирование резервного капитала;

4) увеличение уставного капитала;

5) покрытие убытков прошлых лет.

Отражается в бухгалтерском балансе (Форма № 1) в разделе III “Капитал и резервы» – строка - нераспределенная прибыль (непокрытый убыток). Если убыток - то со знаком «минус».

studopedia.ru

1.8. Расчеты и оценка коэффициентов финансовой независимости

Для характеристики уровня финансовой независимости коммерческой организации в экономической литературе и практике предложен ряд коэффициентов. Основные из них следующие:

-

коэффициент автономии (коэффициент общей финансовой независимости) (К1);

-

коэффициент финансовой независимости в части формирования оборотных активов (К2);

-

коэффициент финансовой независимости в части формирования запасов (К3).

Коэффициент автономии (К1 ):

,

,

где СК – сумма собственного капитала;

ЗК – сумма заемного капитала;

ДБП – доходы будущих периодов.

Коэффициент автономии показывает долю собственного капитала в общей сумме примененного капитала (рассчитывается либо как коэффициент, либо в процентах). Нормальное теоретическое значение этого коэффициента для производственных организаций: К1 0,5 ( 50 %); для торговых и других организаций, где более короткий операционный цикл, К1 0,35. Однако некоторые российские банки предъявляют своим клиентам более жесткие требования, а именно: К1 0,60.

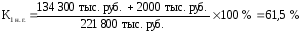

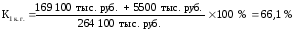

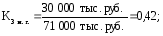

Рассчитаем коэффициенты автономии на начало и конец 2013 г.:

;

;

.

.

Данная организация имеет коэффициент автономии выше нормального значения и на начало, и на конец 2013 г. Как положительный факт можно отметить повышение коэффициента автономии на конец года по сравнению с началом года.

Коэффициент финансовой независимости в части формирования оборотных активов (К2 ):

,

,

где СКО уточн – сумма собственного капитала в обороте по уточненному варианту;

ОА – сумма оборотных активов (итог II раздела баланса, стр. 1600).

Коэффициент финансовой независимости в части формирования оборотных активов отражает долю оборотных активов организации, сформированную за счет собственного капитала в обороте.

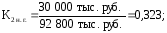

Рассчитаем К2 за 2013 г.:

Нормальное теоретическое значение коэффициента финансовой независимости в части формирования оборотных активов для производственных организаций: К2 0,50. Это значит, что как минимум половина оборотных активов организации должна быть сформирована за счет собственного капитала в обороте. При значении К2 выше 0,50 финансовая независимость находится на высоком уровне. Критическое значение этого коэффициента: К2 = 0,10. Это значение было определено в «Методических положениях по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса» (утверждены распоряжением Федерального Управления по делам о несостоятельности (банкротстве) предприятий от 12.08.1994 г. № 31-р)*.

В нашем примере на начало и конец 2013 г. коэффициент финансовой независимости в части формирования оборотных активов значительно ниже нормального теоретического значения, но выше критического. Это свидетельствует о низком уровне финансовой независимости организации. Текущая деятельность организации зависит от возможностей привлечения заемных средств.

Коэффициент финансовой независимости в части формирования запасов (К3):

,

,

гдеЗ – стоимость запасов (стр. 1210 баланса).

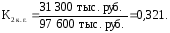

Рассчитаем этот коэффициент за 2013 г.:

.

.

Нормальное теоретическое значение коэффициента финансовой независимости в части формирования запасов: К3 1,0, допустимое значение данного коэффициента: 0,8 К3 1,0.

В нашем примере коэффициент финансовой независимости в части формирования запасов на начало и конец года значительно ниже нормального теоретического значения.

Мы рассчитали три коэффициента, характеризующих уровень финансовой независимости организации: коэффициент автономии, коэффициент финансовой независимости в части формирования оборотных активов, коэффициент финансовой независимости в части формирования запасов.

По состоянию на начало и конец 2013 г. ситуация представляется противоречивой:

-

коэффициенты автономии выше нормального теоретического значения (соответственно на начало года - 61,5 %, на конец года - 66,1 %);

-

коэффициенты финансовой независимости в части формирования оборотных активов и запасов значительно ниже нормальных теоретических значений, что свидетельствует о низком уровне финансовой независимости организации.

Такая ситуация показывает, что организация имела необходимый собственный капитал для нормальной производственной и финансовой деятельности, однако нерационально его использовала. Основная доля собственного капитала (на начало 2013 г. – 78,0 %, на конец 2013 г. - 82,1%) была вложена во внеоборотные активы. Следовательно, для формирования оборотных активов образовалась недостаточная сумма собственного капитала, т. е. организация не имела необходимых собственных финансовых ресурсов для осуществления текущей производственной и финансовой деятельности. Именно об этом свидетельствуют низкие значения коэффициентов финансовой независимости в части формирования оборотных активов и запасов (К2 иК3).

StudFiles.ru

Решение. 1) Коэффициент финансовой автономии (независимости): _

1) Коэффициент финансовой автономии (независимости): _

Собственный капитал

Кавтономии =

Кавтономии =

Активы (Валюта баланса)

на начало года: К автономии = 12500/22850= 0,55;

на конец года: К автономии= 14750/28400 = 0,52;

Оптимальное значение этого коэффициента > 0,5. Он характеризует, какая часть активов организации сформирована за счет собственных источников средств.

2) Коэффициент финансовой устойчивости:

Собственный капитал + Долгосрочные обязательства

К финн.уст. = Активы (Валюта баланса)

К финн.уст. = Активы (Валюта баланса)

на начало года: К финн.уст. =( 12500+2500)/22850 = 0,66

_

на конец года: К финн.уст. = (14750+2650)/28400 = 0,61

Оптимальное значение данного коэффициента > 0,7. Он показывает, какая часть активов баланса сформирована за счет устойчивых источников.

3) Коэффициент финансовой зависимости: _

К финн.зав. = Заемный капитал

К финн.зав. = Заемный капитал

Активы (Валюта баланса)

на начало года: К финн.зав. = (2500 + 7850)/22850 = 0,45

на конец года: К финн.зав. = (2650+11000)/28400 = 0,48

Этот коэффициент показывает, какая часть активов сформирована за счет долгосрочных и краткосрочных заемных средств, его оптимальное значение — КфИН зав > 0,5.

4) Коэффициент финансирования:

| К фин. |

Собственный капитал

Заемный капитал

на начало года: К фин.= 12500/(2500+7850)= 1,21

на конец года: К финн. = 14750 / (2650+11000)=1,08

Оптимальное значение данного коэффициента — КфИН > 1.

5) Коэффициент финансового левериджа (коэффициент финансового риска):

| Кфин. лев |

Заемный капитал

Собственныи капитал

На начало года: К финн.лев. = (2500+7850)/12500=0,83

на конец года: К финн. Лев. = (2650+11000)/14750=0,93

Нормальное ограничение для соотношения заемных и собственных средств — КфИНЛев < 1. Чем выше значение этого коэффициента, тем выше риск вложения капитала в данную организацию.

6) Коэффициент обеспеченности оборотных активов собственными источниками формирования:

Собственный капитал - Внеоборотные активы

К осс. Оборотные активы

К осс. Оборотные активы

на начало года: К осс. = (12500-8850)/14=0,26

на конец года: К осс. = (14750-940)/19000=0,28

Нормальным значением этого коэффициента считается — К осс. > 1.

19.2.4.Проанализируйте влияние факторов на изменение прибыли от продаж.

Показатели

| 745 600 552 600 91700 85 200 |

| 601 480 424 040 88 120 73 480 15 840 |

| 546 800 386 500 74 260 73 480 12 560 |

Выручка от продажи товаров, продукции, работ, услуг, тыс. руб. Себестоимость проданных товаров, продукции, работ, услуг, тыс. руб. Коммерческие расходы» тыс. руб. Управленческие расходы, тыс. руб. Прибыль от продажи товаров, продукции, работ, услуг, тыс. руб.

studopedia.ru

Читайте также

![Коэффициент оборачиваемости оборотных средств нормативное значение Коэффициент оборачиваемости оборотных средств нормативное значение]() Коэффициент оборачиваемости оборотных средств нормативное значение

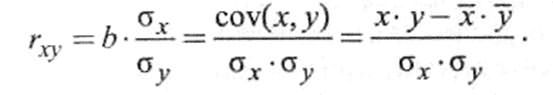

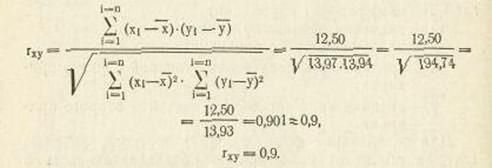

Коэффициент оборачиваемости оборотных средств нормативное значение![Коэффициент корреляции может принимать значения Коэффициент корреляции может принимать значения]() Коэффициент корреляции может принимать значения

Коэффициент корреляции может принимать значения![Коэффициент концентрации привлеченного капитала нормативное значение Коэффициент концентрации привлеченного капитала нормативное значение]() Коэффициент концентрации привлеченного капитала нормативное значение

Коэффициент концентрации привлеченного капитала нормативное значение![Расчет коэффициента детерминации невозможен без значения коэффициента Расчет коэффициента детерминации невозможен без значения коэффициента]() Расчет коэффициента детерминации невозможен без значения коэффициента

Расчет коэффициента детерминации невозможен без значения коэффициента![Значения коэффициентов корреляции графиков нагрузки потребителей Значения коэффициентов корреляции графиков нагрузки потребителей]() Значения коэффициентов корреляции графиков нагрузки потребителей

Значения коэффициентов корреляции графиков нагрузки потребителей![Коэффициент финансового рычага нормативное значение Коэффициент финансового рычага нормативное значение]() Коэффициент финансового рычага нормативное значение

Коэффициент финансового рычага нормативное значение![Рекомендуемое значение коэффициента текущей ликвидности Рекомендуемое значение коэффициента текущей ликвидности]() Рекомендуемое значение коэффициента текущей ликвидности

Рекомендуемое значение коэффициента текущей ликвидности![Коэффициент финансовой независимости нормативное значение Коэффициент финансовой независимости нормативное значение]() Коэффициент финансовой независимости нормативное значение

Коэффициент финансовой независимости нормативное значение![Коэффициент маневренности нормативное значение Коэффициент маневренности нормативное значение]() Коэффициент маневренности нормативное значение

Коэффициент маневренности нормативное значение![Коэффициент абсолютной ликвидности нормативное значение Коэффициент абсолютной ликвидности нормативное значение]() Коэффициент абсолютной ликвидности нормативное значение

Коэффициент абсолютной ликвидности нормативное значение![Значение коэффициента корреляции Значение коэффициента корреляции]() Значение коэффициента корреляции

Значение коэффициента корреляции![Аутентичность значение слова Аутентичность значение слова]() Аутентичность значение слова

Аутентичность значение слова

Коэффициент оборачиваемости оборотных средств нормативное значение

Коэффициент оборачиваемости оборотных средств нормативное значение Коэффициент корреляции может принимать значения

Коэффициент корреляции может принимать значения Коэффициент концентрации привлеченного капитала нормативное значение

Коэффициент концентрации привлеченного капитала нормативное значение Расчет коэффициента детерминации невозможен без значения коэффициента

Расчет коэффициента детерминации невозможен без значения коэффициента Значения коэффициентов корреляции графиков нагрузки потребителей

Значения коэффициентов корреляции графиков нагрузки потребителей Коэффициент финансового рычага нормативное значение

Коэффициент финансового рычага нормативное значение Рекомендуемое значение коэффициента текущей ликвидности

Рекомендуемое значение коэффициента текущей ликвидности Коэффициент финансовой независимости нормативное значение

Коэффициент финансовой независимости нормативное значение Коэффициент маневренности нормативное значение

Коэффициент маневренности нормативное значение Коэффициент абсолютной ликвидности нормативное значение

Коэффициент абсолютной ликвидности нормативное значение Значение коэффициента корреляции

Значение коэффициента корреляции Аутентичность значение слова

Аутентичность значение слова